ETFs sind wenn es um Geldanlage geht in aller Munde – Heute zeige ich euch welche Vorteile ETFs haben und warum ich persönlich in Aktien-ETFs investiere!

Fangen wir ohne große Vorrede mit dem ersten Vorteil an:

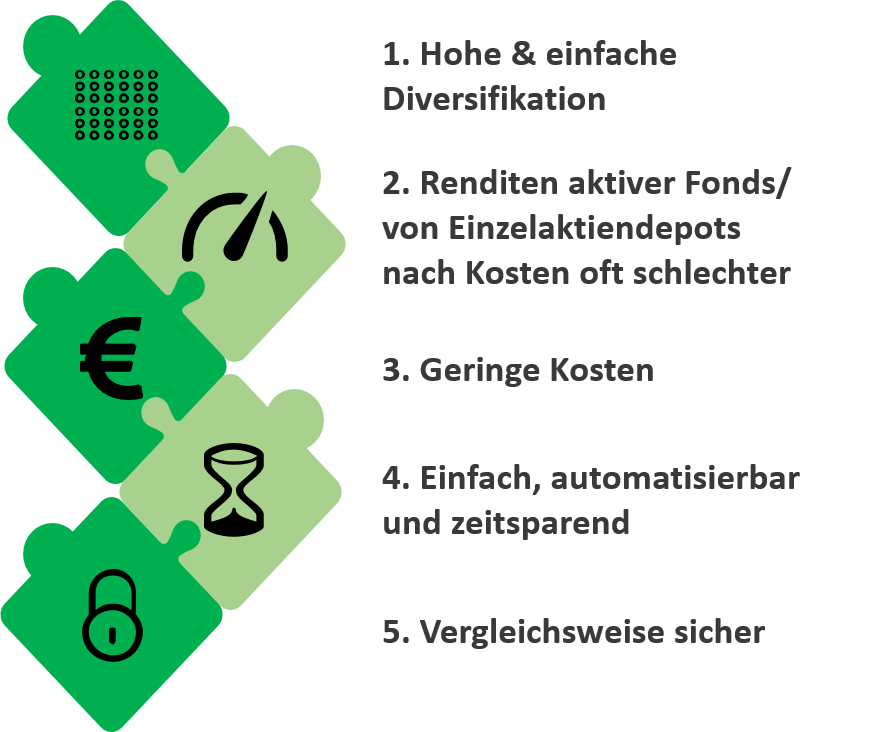

1. Vorteil von ETFs: Einfache Diversifikation

Mit ETFs können Privatanleger heute ganz einfach selbst in ganze Anlagemärkte investieren. Dies führt zu einer breiten Vermögensverteilung, verhindert die Konzentration auf (zu) wenige Einzeltitel und verringert damit das Klumpenrisiko. Diese Streuung ist ein großer Vorteil gegenüber Einzelaktien, da man mit breit streuenden ETFs durch die globale Streuung in nahezu jedem Markt und Land investiert ist, sodass Krisen oder Veränderungen von Unternehmen in einzelnen Ländern kaum Effekte auf die Aktien-Anlage haben.

Meine ausgewählten ETFs zum Beispiel streuen Weltweit in über 3000 Aktien (siehe im Beitrag hier). Durch die Streuung in über 3000 Aktien ist die Pleite bzw. der Hype und Absturz („Pump and Dump“) einzelner Unternehmen nahezu unspürbar im breit streuenden ETF – die Pleite von Wirecard zum Beispiel habe ich kein bischen in meinem Depot gespürt, ebenso wenig den Hype und den Absturz von Gamestop oder den Absturz der Tech-Aktien im März 2021 – weil ich eben nur zu einem kleinen Prozentsatz in diesen Aktien investiert bin.

Nicht zuletzt ist es bei der richtigen Auswahl bzw. Kombination weltweit streuender ETFs sogar egal, ob China oder Indien oder ein anderes Land der USA langsam den Rang abläuft. ETFs auf weltweit streuende Indizes wie den MSCI ACWI oder FTSE All World bilden diese Entwicklungen ab und man ist immer entsprechend auch in den „Sieger-Ländern“ bzw. den „Sieger-Aktien“ investiert (aber natürlich auch den Verlierern). Unterm Schnitt macht man aber eine positive Rendite mit einem langen Anlagehorizont.

2. Vorteil von ETFs: Aktiv investieren ist oft nicht besser als passiv investieren

Ein weiterer Grund, warum ich ETFs anstatt aktive Fonds oder Einzelaktien bespare ist, dass es viele Fondsmanager bzw. Investoren in der Vergangenheit nicht schafften, die entsprechenden Vergleichs-Indizes über Jahrzehnte hinweg zu schlagen (eine Studie dazu siehe z.B. hier).

Wenn es über 90% dieser Finanz-Profis oftmals nicht über einen längeren Zeitraum von 15 bis 20 Jahren schaffen, den risikoadjustierten Vergleichs-Index zu schlagen, ist die Wahrscheinlichkeit gering, dass ich es besser mache. Also dass ich die Trends immer erkenne und den Markt langfristig über 20, 30, 40 oder sogar 50 Jahre lang schlage – den so lange ist ja mein Anlagehorizont. Natürlich gibt es dabei auch Ausnahmen und sehr erfolgreiche Investoren. Aber ich investiere meine Zeit dann doch lieber in

- meine Bildung,

- mein Humankapital,

- passive Einnahmequellen,

- meine Familie,

- meine Freunde

- und meine Hobbies.

Ich setze den Fokus also auf die Einnahmensteigerung, um mehr Geld monatlich investieren zu können und darauf, mehr Zeit für meine Hobbies und Familie zu haben. Anstatt den Fokus auf die Detailoptimierung meines Investments zu legen, für ein paar prozentpunkte Mehrrendite gegenüber dem Markt, wenn ich den Markt überhaupt schlage!

Da aber passiv investieren mit der Zeit langweilig ist habe ich mir als “Finanz-Interessierter” trotzdem extra ein kleines Spaßdepot (1000€) mit ein paar Einzelaktien bei Trade Republic eingerichtet*, um hier zu sehen, ob ich besser als meine ETFs bzw. besser als der Welt-Markt abschneide oder nicht – im Moment ist das nicht der Fall und ich merke vor allem, dass ich durch das viele Traden mehr Handels-Kosten verursache… Damit kommen wir schon zum nächsten Vorteil von ETFs 🙂

3. Vorteil von ETFs: Geringe Kosten

Als Anleger sind die Kosten ein Faktor den man selbst beeinflussen kann und auf den man bei einem langen Anlagehorizont auch achten sollte. Ein weiterer Grund, der für “passive” Aktien-ETFs spricht ist, dass ETFs im Vergleich zu aktiven Fonds sehr günstig und an der Börse einfach zu kaufen und zu handeln sind. Neben den klassischen Ordergebühren und Handelskosten an der Börse kommen bei ETFs nur geringe laufende Verwaltungskosten dazu. Oft können Aktions-ETFs auch kostenlos monatlich bespart werden und die Ordergebühren entfallen damit komplett.

Beim Kauf eines ETF wird außerdem – anders als bei manchen Produkten die von Banken ausgegeben werden – kein Ausgabeaufschlag erhoben (das können auch durchaus mal 5% sein). Durch den Verzicht auf aktives Management ist die Verwaltungsgebühr bei ETFs sehr niedrig (z.B. liegt die TER beim iShares S&P500 beim gerade mal 0,07%) – bei aktiven Fonds können die Verwaltungsgebühren schon einmal das 10-20 fache betragen (1-2%). Diese Ausgabe- und Verwaltungs-Gebühren muss ein aktiver Fonds dann auch erst einmal wieder an Performance hereinholen. Für euch ergibt sich also auch hier ein Vorteil durch ETFs.

Mit ETFs sparst du also auf lange Sicht einiges an Kosten ein, wenn du ganz stur und langweilig deinen Sparplan automatisierst. Oft gibt es mehrere ETF von verschiedenen Anbietern, dadurch verringern sich die Kosten teilweise sogar noch durch den zunehmenden Wettbewerb.

Auch beim Einzelaktienkauf wird oft viel mehr getradet und damit entstehen oft höhere Kosten, als bei einem einfachen monatlichen ETF-Sparplan. Der prozentuale Anteil der Kauf-Kosten bezogen auf die investierte Summe sollte hier meiner Meinung nach immer unter 1% liegen – je geringer desto besser. Also nie zu kleinteilig kaufen (z.B. nur 50€ bei 1€ Orderkosten halte ich nicht für sinnvoll).

4. Vorteil von ETFs: Einfach und zeitsparend

Mit ETFS kannst du schon mit einem einzigen Produkt eine recht solide Aktienstrategie fahren, wodurch du tausende von Aktien indirekt im Portfolio hast. Diese ETFs, zum Beispiel den Vanguard FTSE All World kannst du einfach bei vielen Brokern monatlich und automaisiert besparen – du kaufst Sie also einfach wie eine Aktie kostengünstig bei einem Broker. Dabei kannst du ETFs jederzeit während der üblichen Börsenöffnungszeiten handeln. Bei vielen Brokern ist von Eröffnung des Kontos bis Automatisieren des Sparplans alles in 2 bis 3 tagen einrichtbar.

Dazu kommt, dass du durch die Nutzung von ETFs einiges an Zeit im Vergleich zur intensiven Abtienbewertung, Aktienauswahl und regelmäßigen Aktientrades einsparst. Vor allem bei meinem Anlagehorizont von 10, 20, 30 Jahren summiert sich hier natürlich die Zeit, die du dir bei der Aktienanalyse einsparst. Ich persönlich nutze diese eingesparte Zeit wie gesagt lieber für meine Fitness und dafür, mein Humankapital und meine Einkommensströme weiter auszubauen. Dadurch baue ich meine Sparrate für die ETFs weiter aus.

Und das bietet mir meiner Meinung nach die nächsten 20 Jahre lang mehr „Rendite“, als wenn ich mit viel Zeiteinsatz versuche durch intensive Aktienbewertung ein paar Prozentpunkte Mehrrendite bei der Geldanlage herauszuholen oder mich tagtäglich auf die Suche nach dem nächsten Tenbagger oder Geheimtipp begebe. Wenn ich überhaupt den Markt überperforme über die nächsten 20 Jahre hinweg, was ja widerum viele Profis schon nicht schaffen…

Meine Meinung hierzu: Sobald man also das Basisinvestment in einen oder mehrere ETFs getätigt hat kommt der weitere Hebel beim Vermögensaufbau vor allem durch das Maximieren des Humankapitals, das Maximieren des Einkommens, gegebenenfalls noch durch die ein oder andere gehebelte Immobilie und durch Unternehmertum – aber eher weniger durch eine intensive Aktienauswahl.

5. Vorteil von ETFs: Vergleichsweise sicher

ETFs, die in einem Land der europäischen Union aufgelegt wurden, sind rechtlich gesehen Sondervermögen. Das bedeutet, dass dein Geld vom Betriebsvermögen des ETF-Anbieters getrennt ist. Bei einer Insolvenz ist dein Vermögen damit also abgesichert. Auch sind ETFs ein sehr etabliertes Finanzinstrument, das es schon seit Jahrzehnten gibt. Sie sind also ein relativ sicheres und gut erprobtes Instrument. Weiterhin ist die Marktrendite für mich persönlich ausreichend. Und im Vergleich zu Einzelaktien ist natürlich das Klumpenrisiko so gut wie eliminiert.

Natürlich kann ich auch versuchen, eine Aktie per Glück (oder Können) zu erwischen, die durch die Decke geht mit ein paar hundert oder 1000-2000 Prozent Rendite – aber selbst dann habe ich ein paar Probleme, die ich aktuell bei mir selbst beobachte bzw. die mich gegenüber Einzelaktien kritisch stimmen:

Ich merke, dass ich aktuell eben in meine Einzelaktien nicht so viel Geld mit vollem Vertrauen hineinstecke wie in meine ausgewählten ETFs. Mein „Buy-In“ ist also von Anfang an schon geringer, was meine „Upside“ einfach schon sehr stark limitiert, selbst wenn ich einen Ten-Bagger erwische. Die Summen die ich in Einzeltitel investiere sind teilweise einfach zu klein, um im Gesamtdepot aufzufallen. Als Beispiel: nehmen wir an ich finde einen Ten-Bagger (das ist gar nicht so leicht 😉 ): aus 100€ werden z.B. in 2 Jahren 1000€ – während dieser Zeit habe ich bereits weitere 50 000€ in meine ETFs gespart.

Mein „Problem“ ist also, dass ich wenig in Einzelaktien investiere und damit meine Upside bei den Einzelaktien stark einschränke durch die geringen Beträge – ich will aber nicht mehr investieren, weil ich eigentlich davon ausgehe, den Markt nicht zu schlagen und diese Ten-Bagger nicht konsistent zu finden. Dazu kommt natürlich das Risiko, das man vielleicht auch Aktien wie Wirecard erwischt, die innerhalb von Tagen 99 Prozent Ihres Wertes verlieren. Und mit diesen Produkten möchte ich persönlich meine Altersvorsorge nicht aufbauen.

Ich merke zusätzlich, dass ich vom Mindset oft schwanke und bei einigen Aktien hin und her trade. Einzelaktien verleiten mich oftmals zu mehr handeln und teilweise leider auch zum Zocken. Das merke ich in meinem Spaßdepot. Vor allem bei NeoBrokern werden gerne Gamification-Elemente eingebaut und man muss hier meiner Meinung nach sehr aufpassen, da Aktien und vor allem auch Hebelprodukte bzw. Zertifikate sehr einfach und sehr schnell gehandelt werden können. Deswegen empfehle ich euch TradeRepublic* auch nur als „Spaßdepots“. Meine „solide“ langweilige ETF-Strategie läuft bei DKB*, sozusagen „aus den Augen und aus dem Sinn“, stur, automatisiert und ohne großes Eingreifen meinerseits in die Strategie.

FAZIT – Vorteile ETFs

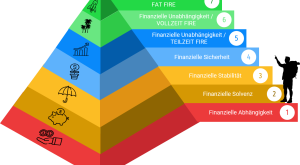

So das sind die 5 wichtigsten Vorteile von ETFs aus meiner Sicht. Bei der richtigen Auswahl sind breit streuende Welt-ETFs wie der Vanguard FTSE All World einfach, günstig, vergleichsweise sicher und zeitsparend nutzbar für die Geldanlage. Diese ETFs liefern die Marktrendite, die auf lange Sicht von 20-30 Jahren in der Vergangenheit sehr gut zum Vermögensaufbau bzw. Inflationsschutz geeignet war.

Allerdings ist mit breit streuenden Welt-ETFs natürlich keine hohe Outperformance oder schneller Reichtum möglich. Solltest du daher Spaß am traden haben, oder willst du höhere Renditen als der Markt erreichen bzw solltest du dir zutrauen den Markt zu schlagen und dir zutrauen, “auf die richtigen Pferde zu setzen”, spricht natürlich nichts dagegen Einzelaktien zu kaufen!

Ich persönlich sehe aber wie gesagt den Hebel für einen schnelleren Vermögensaufbau nicht in der Einzelaktienauswahl sondern eher beim Aufbau des Humankapitals, dem Aufbau weiterer Einnahmequellen und Unternehmertum bzw. einem eigenen Business.

Ich wünsche euch wie immer viel Erfolg mit eurer Geldanlage und freue mich auf eure Kommentare – Seht ihr die gleichen Vorteile von ETFs?

So lege ich an:

Punkt zwei und drei sind für mich am wichtigsten. Es reicht aus so gut wie der Index zu sein und an Nebenkosten wie Brokergebühren zu sparen. Langfristig ETF zu besparen ist deshalb für mich die beste Methode um sich finanziell abzusichern.

Da stimme ich zu. Die gesparten Kosten sind schonmal sicher und führen langfristig wahrscheinlich zu einer sehr guten Performance gegenüber einem teuren Fonds👍