Willkommen bei GeldFakten.com – Heute möchte ich mit euch etwas tiefer in die allgemeine Frage „Thesaurierer oder Ausschütter“ als auch tiefer in die Analyse meiner 2 favorisierten ETFs von Vanguard einsteigen. Wir betrachten ebenso die Frage „Dividenden verkonsumieren“ oder „Dividenden reinvestieren“ und welche Folgen beide Varianten haben – Viel Spaß!

Inhaltsverzeichnis

- 1. Vanguard und FTSE in Kürze

- 2. ETF-Eigenschaften von Vanguard FTSE All-World ACC & DIS (A1JX52 vs. A2PKXG)

- 3. Kurs- und Performance-Unterschiede für ETF-Käufer

- 4. Detailanalyse nach Anlegertyp

- 4.1. Anlegertyp A) Der "Dividenden-Re-Investor"

- 4.2. Anlegertyp B) Der "Dividenden-Konsument" bzw. "Cash-Flow-Fan"

- 4.3 Für Unentschlossene: Vergleich "aller" Varianten & Kernaussagen

- 5. Meine Vorgehensweise - Kompakt und in Kürze

Vielleicht habt ihr euch bis zu diesem Punkt bei der ETF-Auswahl durchgearbeitet und euch für den Vanguard FTSE All-World entschieden, mit welchem eine sehr simple, zeitsparende, weltweit breitgestreute 1-ETF-Strategie verfolgt werden kann. Jetzt steht ihr aber vor der konkreten Auswahl der zu kaufenden ETFs in eurem Depot.

Es stellen sich also die konkreten Fragen: Auf welchen der ETFs solltest du setzen? Thesaurierend oder Ausschüttend? Bzw. noch genauer beim Vanguard FTSE All-World: A1JX52 oder A2PKXG?

Wir gehen diesen Fragen heute auf den Grund und analysieren dafür Kursdaten der 2 ETFs im Detail! Daraus ergeben sich auch spannende Einblicke für alle, die sich generell noch mit der Frage beschäftigen, ob Sie auf Ausschüttungen/Dividenden setzen oder nicht doch thesaurierende Produkte nutzen wollen. Legen wir los!

1. Vanguard und FTSE in Kürze

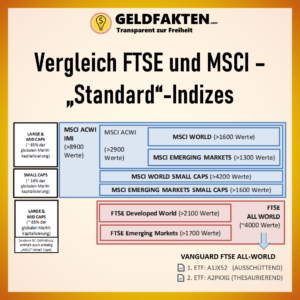

Zuerst eine kurze Erläuterung zum Vanguard FTSE All-World. Vanguard ist der ETF-Anbieter, der den FTSE All World Index in 2 seiner ETFs nutzt. Der Index selbst ähnelt dem MSCI ACWI Index und deckt knapp 4000 Aktien nach Marktkapitalisierung ab (Siehe Bild). Im Endeffekt handelt es sich bei dem Index um eine Excelliste, in welcher verschiedene Aktien mit unterschiedlicher Gewichtung bewertet sind. Einen Einblick in diese Excel könnt ihr auf der Website von Vanguard erlangen.

Ich persönlich finde den FTSE All World Index gut geeignet als 1 ETF-Lösung, da knapp 90% der investierbaren Marktkapitalisierung weltweit im Index enthalten ist (und somit auch ein Teil der MSCI-Small Caps im Index enthalten ist). Auch finde ich es komfortabel, dass bereits sowohl die Industrieländer (FTSE Developed World) als auch die Entwicklungsländer (FTSE Emerging markets) enthalten sind mit einer Gewichtung von ca. 90:10. So spare ich mir das Rebalancing. Die Emerging Markets gewichte ich nicht nochmals manuell extra über. Ob das ein „Fehler“ ist wird die Zukunft zeigen. Es kann genausogut auch ein Vorteil sein 🙂

Äquivalent dazu existieren sehr ähnliche Indizes von MSCI. Ich präferiere allerdings den FTSE All World Index gegenüber dem MSCI ACWI als auch dem ACWI IMI, da 1) im FTSE AW mehr Aktien enthalten sind gegenüber dem MSCI ACWI und 2) weil zum MSCI ACWI IMI nur ein ETF existiert, der mir zu „teuer“ und zu „klein“ ist im Vergleich zum FTSE AW.

2. ETF-Eigenschaften von Vanguard FTSE All-World ACC & DIS (A1JX52 vs. A2PKXG)

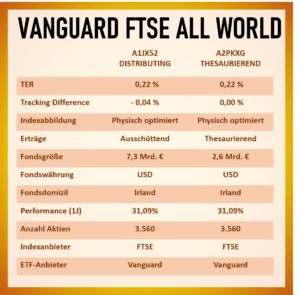

Für den FTSE All-World gibt es im europäischen Raum 2 ETFs zu kaufen: den Vanguard FTSE All World Accumulating (A2PKXG) und Distributing (A1JX52). Deren Eigenschaften sind im nachfolgenden Bild in Kürze dargestellt. Erläuterungen zu diesen einzelnen Eigenschaften findet ihr in meinem Finanz-Lexikon oder auch auf hilfreichen Seiten wie justetf.com. Beide kann man übrigens günstig bei Scalable Capital* oder der DKB* besparen.

Da der Fokus in diesem Beitrag auf Ausschüttung/Thesaurierung liegt gehe ich in den folgenden Abschnitten nicht auf alle Eigenschaften ein, sondern nur auf die Ertragsverwendung bzw. die Erträge. Hier gibt es 2 Optionen:

- Ausschüttender ETF / Fonds (Dividenden werden z.B. alle 3 Monate an den Anleger ausgezahlt) oder

- Thesaurierender ETF / Fonds (Dividenden werden direkt von der KAG reinvestiert)

Diese beiden Optionen analysieren wir nun im Detail hinsichtlich Performance und Preisentwicklung!

3. Kurs- und Performance-Unterschiede für ETF-Käufer

Datenquelle

Für meine Analyse nutze ich die „Kaufkursdaten“ der zwei ETFs A1JX52 und A2PKXG von der Börse Tradegate, zur Verfügung gestellt von Onvista (Link). Diese Kaufkurs-Daten habe ich so aufbereitet, dass wir nachfolgend die relativen Kurssteigungen miteinander vergleichen können. Wenn du gerne die entsprechenden Daten einsehen möchtest kommentiere gerne einfach diesen Artikel 🙂

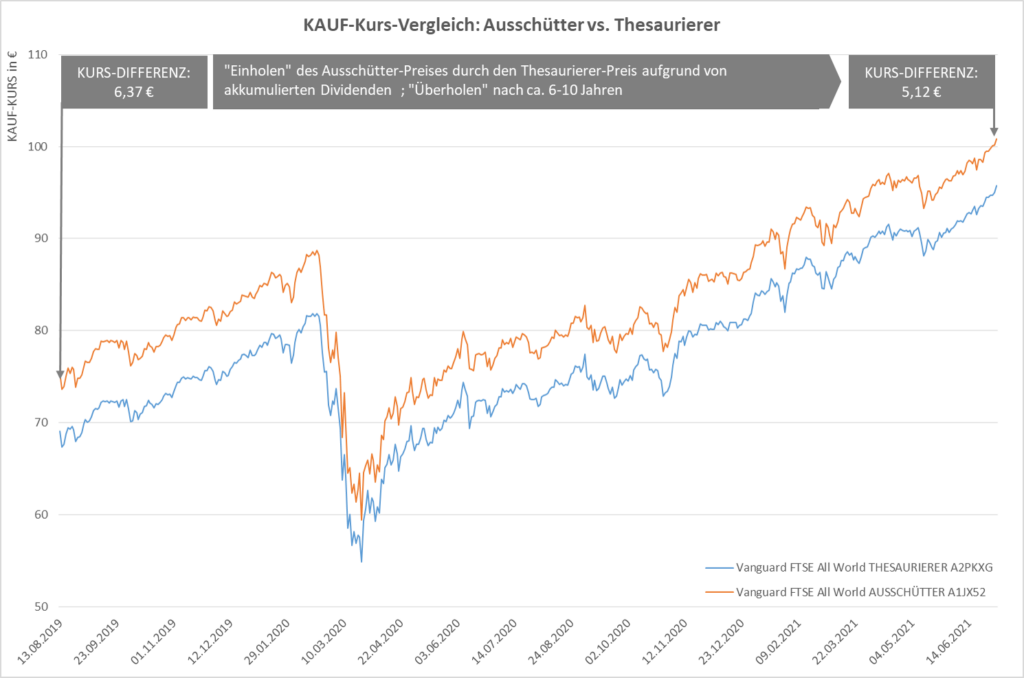

Kaufkurs-Unterschied: A1JX52 vs. A2PKXG

Für den Vergleich von Thesaurierer und Ausschütter müssen wir darauf achten, welche Daten und Charts wir vergleichen. In Online-Vergleichs-Tools wird oftmals der Kursverlauf von Fonds direkt mit reinvestierten Dividenden angezeigt („Performance-Chart“). Das heißt, es wird (fiktiv!) angenommen, dass auch der ausschüttende ETF die Dividenden direkt reinvestiert. Das spiegelt aber nicht die „reale“ Preis-Entwicklung des ETF-Kurses wieder, die du als Anleger eines ausschüttenden ETFs in deinem Portfolio siehst! Du siehst die Kurse natürlich immer OHNE reinvestierte Dividenden. Also einfach die normalen Kauf-/Verkaufskurse.

Vergleichen wir also die Preisentwicklung der zwei ETFs werden wir hier Unterschiede in der Performance entdecken. Beim Thesaurierer sammeln sich die Dividenden automatisch durch Wiederanlage an. So können weitere Aktien gekauft werden und dadurch steigert sich der Wert jedes ETF-Anteils des thesaurierenden ETF, da ja dann wiederum mehr Aktien je ETF-Anteil enthalten sind.

Und umgekehrt: Werden die Dividenden beim Ausschütter nicht reinvestiert hinkt die Preisentwicklung des Ausschütters mit der Zeit der Preisentwicklung des Thesaurierers hinterher. Diese Entnahme bzw. Reinvestition der Dividenden wird bei den 2 ETFs auf den Vanguard FTSE All World zum Beispiel dazu führen, dass der Kaufkurs des Thesaurierers den des Ausschütters mit den Jahren überholen wird:

Kursentwicklung: Performance-Unterschiede von Thesaurierer (A2PKXG) und Ausschütter (A1JX52)

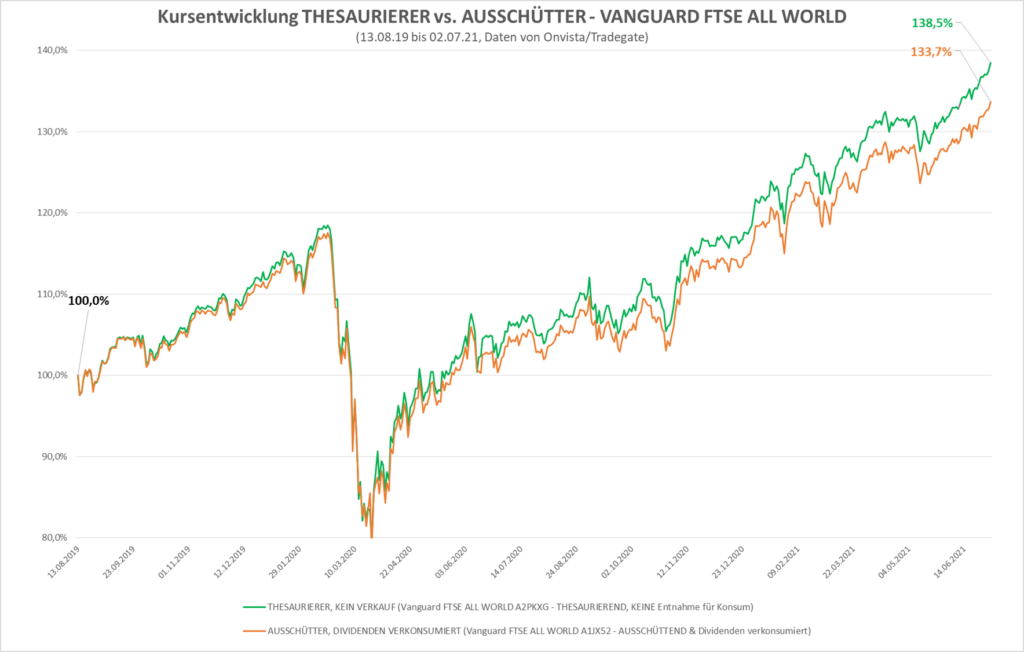

Normalisiert man diese Kursentwicklungen, können wir diese miteinander vergleichen. Den eben genannten Performance-Unterschied habe ich für euch anhand von historischen Kauf-Kursdaten mal aufgezeigt (Startpunkt: 13.08.19). Im Bild ist klar zu sehen, wie sich die beiden Kurse mit der Zeit durch die reinvestierten (A2PKXG) bzw. entnommenen (A1JX52) Dividenden voneinander trennen.

Nach knapp 2 Jahren hat sich der Kaufpreiskurs des Thesaurierers um 4,8% besser entwickelt als der Kaufkurs des Ausschütters. Bei 10000€, die man am 13.08.19 investiert hätte, wären also die Thesaurierer-ETF-Anteile knapp 480€ mehr wert als die Ausschütter-Anteile (13850€ vs. 13370€). Natürlich hätte man beim Ausschütter Dividenden ausgezahlt bekommen, die man ggfls. reinvestiert oder aber auch mal ausgibt.

Aber diese Dividenden fehlen zunächst erst einmal in der Kursentwicklung des Ausschütters. Jede reinvestierte Dividende sorgt dagegen beim Thesaurierer für ein weiteres Anwachsen des ETF-Kaufkurses. Und: Auf diese reinvestierten Dividenden beim Thesaurierer wirkt dann wiederum der Zinseszins-Effekt.

4. Detailanalyse nach Anlegertyp

Betrachten wir nun aber im Detail, was sich für dich als Anleger für Folgen ergeben, wenn du entweder auf den Ausschütter (A1JX52) oder den Thesaurierer (A2PKXG) setzen willst. Dazu betrachten wir 3 Anlegertypen – vielleicht findest du dich in einem dieser Anlegertypen wieder:

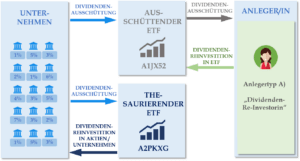

A) Der Dividenden-Reinvestor: Er will Dividenden reinvestieren und langfristig Vermögen durch bestmöglichen Zinseszins-Effekt aufbauen. Er verkonsumiert seine Dividenden NICHT und setzt auch nich auf „Cash-Flow“ aus seiner Aktienanlage. Wir vergleichen hier das manuelle Reinvestieren von Dividenden mit dem Vanguard FTSE All World A1JX52 vs. eine einfache Thesaurierer-Strategie mit dem Vanguard FTSE All World A2PKXG

B) Der „Dividenden-Konsument“ bzw. „Cash-Flow-Fan“: Er will die Dividenden direkt zum Leben nutzen. Die Dividenden werden nicht reinvestiert. Wir untersuchen die manuelle Entnahme aus Thesaurierern vs. die einfache Nutzung von Ausschüttern und gehen auf mögliche Performance-Verluste ein, die durch das verkonsumieren der Dividenden entstehen.

C) Der Unentschlossene: Dieser Anleger ist sich noch nicht sicher, welche Strategie er verfolgt. Daher betrachten wir mehrere Varianten & daraus abgeleitete „Grundsätze“ für die Geldanlage in den Vanguard FTSE All World Thesaurierer (A2PKXG) bzw. Den Vanguard FTSE All World Ausschütter (A1JX52)

4.1. Anlegertyp A) Der „Dividenden-Re-Investor“

Gehörst du zu diesem Anlegertyp ist dir klar, dass du auf den Zinseszinseffekt der reinvestierten Dividenden nicht verzichten willst.

Thesaurierer A2PKXG: Die Dividenden werden beim Thesaurierer automatisch vom Fondsanbieter Vanguard wieder angelegt. Du musst dich also um keinerlei Wiederanlage kümmern und hast keinerlei Aufwand. Im Endeffekt kaufst du also den ETF (zum Beispiel per Sparplan* bei der DKB* oder Scalable Capital*). Und fertig.

Ausschütter A1JX52: In der ausschüttenden Variante musst du dich dagegen selbst um die Wiederanlage kümmern. Du kaufst also den ETF und erhältst alle 3 Monate deine Dividenden. Diese musst du dann manuell reinvestieren, indem du zum Beispiel deinen Sparplan monatlich anpasst oder eben einzelne Order ausführst. Dabei ist noch zu unterscheiden, ob der Steuerfreibetrag durch dich bereits ausgenutzt wird oder nicht.

- Falls du den Steuerfreibetrag von 801€ noch nicht ausgenutzt hast sind die Dividenden steuerfrei und es ist kein Steuerabzug zu berücksichtigen. Du kannst also die gesamte Dividende reinvestieren. Du hast gegenüber dem Thesaurierer dann lediglich einen Nachteil: die Kaufkosten bei deinem Broker, um deine Dividenden zu reinvestieren (z.B. 1,50€ für den ETF-Sparplan* bei der DKB*). Im unten erstellten Beispiel sind die Kaufkosten mit 1% des ETF-Anteils angesetzt und es ergibt sich dadurch lediglich ein Performance-Unterschied von 0,3% zum Thesaurierer über ca. 2 Jahre (138,5% vs 138,2%).

- Falls du den Freibetrag bereits ausgenutzt hast fallen Steuern von ca. 26-28% auf deine Dividenden an (Abgeltungssteuer, Kirchensteuer, Solidaritätszuschlag). Es kommt also nicht die ganze Dividende bei dir an und du kannst auch nicht die ganze Dividende reinvestieren! Hier ist dann schon ein Performance-Unterschied von knapp 1,4% nach ca. 2 Jahren zu beobachten, der durch die Steuerabzüge auf die Dividenden als auch die Kaufkosten zustande kommt (138,5% vs. 137,1%). Je länger hier dein Anlagezeitraum ist, desto spürbarer werden hier auch die Performance-Nachteile des Ausschütters gegenüber dem Thesaurierer! Nach 5 Jahren beträgt der Unterschied schon ca. 7-10% (geschätzt/extrapoliert).

Mein Fazit für den „Dividenden-Re-Investor“:

Grundsätzlich sind für dich wohl Thesaurierer bei steigendem Vermögen simpler in der Handhabung. Du brauchst dich nicht um die Wiederanlage alle 3/6 oder 12 Monate kümmern und vermeidest Kaufkosten als auch anfallende Steuern auf Dividenden (bei ausgenutztem Freibetrag). Die Wiederanlage der Dividenden übernimmt beim A2PKXG Vanguard.

Allerdings sind auch noch steuerliche Aspekte interessant: Bis zur Ausnutzung des Steuerfreibetrags von 801€ jedes Jahr kann das nutzen des Ausschütter A1JX52 für dich langfristig zu einer leicht erhöhten Gesamtperformance nach Steuern führen, da du die Dividenden teilweise heute realisierst, heute bereits versteuerst und dadurch zukünftig etwas weniger Steuern auf die bereits gesammelten Aktiengewinne zahlst (unter der Bedingung dass sich steuerlich nichts ändert). Der Effekt hierbei ist aber je nach angesparter Summe vernachlässigbar, da du ja auch Kaufkosten hast.

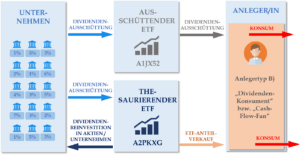

4.2. Anlegertyp B) Der „Dividenden-Konsument“ bzw. „Cash-Flow-Fan“

Gehörst du zu diesem Anlegertyp willst du die Dividenden deiner Aktienanlage nutzen, um einen Teil deiner Lebenskosten zu decken. Das wöchentliche Ausgehen mit der Freundin, die Stromkosten oder sogar die Miete werden dann von deiner Dividende finanziert.

Viele setzen hier auf klassische Dividendentitel/Dividendenaristokraten (CocaCola, Procter & Gamble, 3M usw) oder Dividenden-ETFs (z.B. den Vanguard FTSE All World High-Dividend Yield). So wird normalerweise eine Dividenden-Ausschüttung von knapp 3-5% pro Jahr erreicht – das heißt jährlich fließen 3-5% des Aktienkurses je Position in deine Kassen (bei 10000€ = 300-500€ Dividende).

Aber Achtung: das Geld kommt ja von irgendwoher! Durch die Dividende sinkt im gleichen Maß der (Kauf-/Verkaufs-)Kurs der Aktie bzw. des ETFs, da ja da Unternehmen an „Wert“ bzw. „Cash“ verliert. Langfristig gesehen verlierst du also durch diese Entnahmen etwas an Zinseszinseffekt und Performance bei diesen Titeln und das Unternehmen hat das Geld nicht selbst zur Verfügung.

Auch der Vanguard FTSE All World DISTRIBUTING (A1JX52) schüttet die Dividenden aus, die er von den ausschüttenden Unternehmen im Index erhält. Er kommt damit auf eine Dividendenrendite von knapp 1,75% pro Jahr.

Ausschütter A1JX52: Beim Vanguard FTSE All World Distributing (A1JX52) muss sich der Dividenden-Konsument um nichts kümmern, genießt seine Ausschüttungen alle 3 Monate und hat keine Verkaufskosten. Ab der Ausnutzung des Freibetrags kommen natürlich die Steuern auf die Dividenden hinzu. Aber diese Steuern fallen auch beim Verkauf der Thesaurierer-Anteile an.

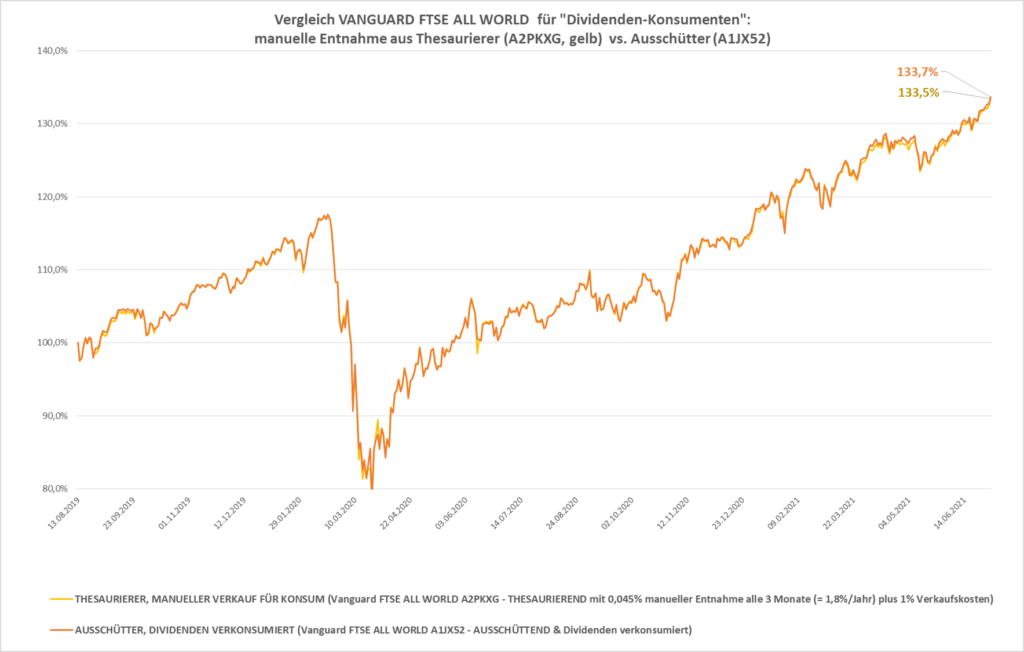

Thesaurierer A2PKXG: Hier ist es etwas komplizierter. Du musst als Anleger selbst Anteile von deinem Thesaurierer verkaufen (und diese versteuern). Und hast dadurch gleich mehrere Nachteile: Du musst A)Verkaufskosten zahlen. B) die mentale Hürde überwinden, ETF-Anteile zu verkaufen und C) die Ausschüttungshöhe tracken, um genau den Ausschütterkurs zu treffen. Wenn du aber diese 3 Faktoren berücksichtigst und vor allem die Verkaufskosten minimierst landest du bei der praktisch identischen Performance und Ausschüttung wie beim Ausschütter. Du kannst also mit Mehraufwand den Ausschütter fast 1:1 nachbilden und landest mit manuellen Entnahmen bei derselben Performance.

Mein Fazit für „Dividenden-Konsumenten“:

Beim Vanguard FTSE All World Distributing (A1JX52) muss sich der Dividenden-Konsument um nichts kümmern, genießt seine Ausschüttungen alle 3 Monate und hat keine Verkaufskosten. Das ist die richtige Wahl für diese Strategie. Beim Vanguard FTSE All World ACCUMULATING (A2PKXG) müsste er selbst immer Anteile verkaufen und hat einiges an Mehraufwand – aber es bedeutet auch mehr Kontrolle über „Dividendenzeitpunkt“ und „Dividendenhöhe“.

Aber wichtig für dich: Grundsätzlich könnte die Ausschüttungsstrategie auch durch manuelle Verkäufe abgebildet werden, wie wir oben in der Grafik schön sehen!An dieser Stelle möchte ich ebenso noch auf folgende Nachteile hinweisen: mit der Dividendenstrategie wirst du

- weniger Diversifikation im Portfolio haben ,

- tendenziell(!) eher Unternehmen haben, die etablierte Geschäftsmodelle haben und tendenziell weniger Wachstum vorweisen,

- auf den „Zinseszinseffekt“ von reinvestierten Dividenden verzichten und damit voraussichtlich Performance verlieren und

- nicht zuletzt eventuell zu mehr Konsum verleitet, als wenn du keine Dividenden kassierst.

Allerdings ist die Produktwahl für Dividenden-Konsumenten fraglich: da sich im Vanguard FTSE All-World Distributing (A1JX52) ja auch nicht-ausschüttende Unternehmen befinden ist die Ausschüttungsquote geringer als bei einer reinen Dividendenstrategie, z.B. mit dem Vanguard FTSE All World High Dividend Yield. Hier musst du dich als Anleger entscheiden, ob der Vanguard FTSE All World (A1JX52) als ETF für dich überhaupt das richtige Produkt ist, wenn du bequem Dividenden kassieren möchtest.

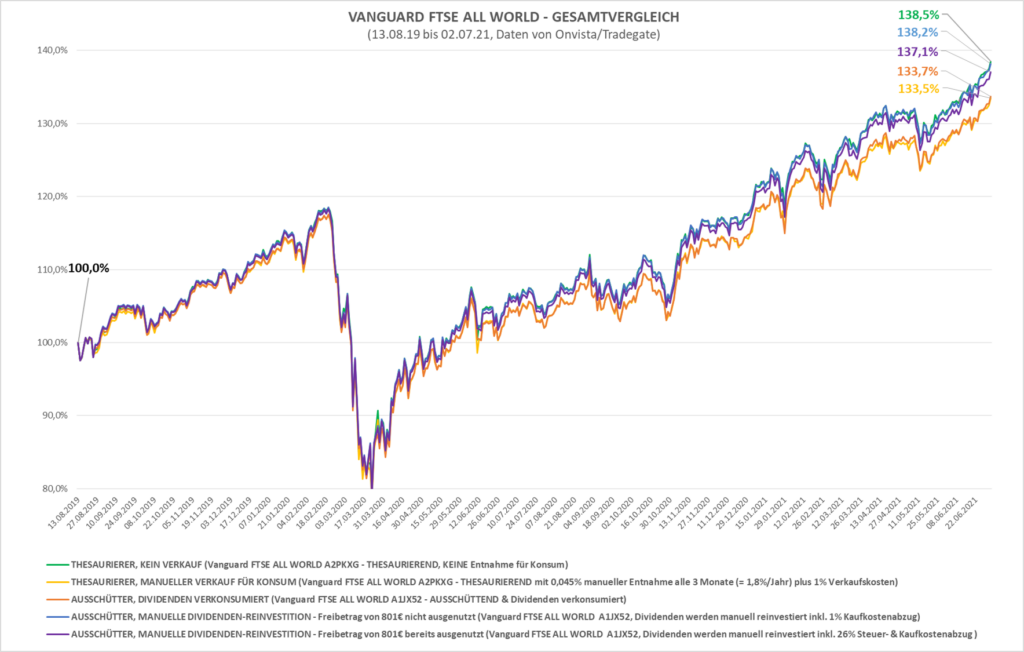

4.3 Für Unentschlossene: Vergleich „aller“ Varianten & Kernaussagen

Das folgende Bild gibt dir nochmals einen Überblick über die Kursentwicklung der 5 verschiedenen Varianten, die wir betrachtet haben:

Die Kernbotschaften in Kürze:

- Thesaurierer wie der Vanguard FTSE All World Accumulating (A2PKXG) sind für „bequeme Langfrist-Anleger“ (Typ A) voraussichtlich am Besten geeignet (Grüne Linie), da die Wiederanlage von Dividenden automatisch vorgenommen wird.

. - Auch wenn die Dividenden des Vanguard FTSE All World Distributing (A1JX52) von dir als Langfrist-Investor manuell wiederangelegt werden (Blaue und lila Linie), kann die Thesauriererperformance aufgrund von Kaufkosten und vor allem bei höheren Vermögen aufgrund von Steuern nicht verlustfrei nachgebildet werden.

. - Für Dividenden-Investoren (Typ B) ist der A1JX52 das einfachere Produkt der 2 verglichenen ETFs (Orangene Linie). Trotzdem ist fraglich, ob der A1JX52 das RICHTIGE Produkt für diesen Anlegertyp ist. Dividenden-ETFs oder Dividendentitel sind voraussichtlich besser geeignet, wobei man sich der Nachteile dieser Strategie bewusst sein sollte.

. - Wenn du die Dividenden des Vanguard FTSE All World Distributing (A1JX52) nicht wiederanlegst, verlierst du Performance (Orangene Linie): Durch die direkte „Verkonsumierung“ von Dividenden können diese nicht vom Zinseszins profitieren. Genau diese Ausschüttungen/Dividenden sorgen für eine leicht „zurückhinkende“ Performance gegenüber dem Vanguard FTSE All World ACCUMULATING (A2PKXG). Das macht beim A1JX52 nach 2 Jahren schon ca. 5% Verlust an Performance gegenüber dem A2PKXG aus. Extrapoliert man das stark vereinfacht sind voraussichtlich um die 50% Kursunterschied auf 20 Jahre denkbar. Aus meiner Sicht ein sehr hoher Rückstand, vor allem wenn du die Dividenden für Konsum nutzst, den du eventuell ohne Dividenden nicht in dem Maße getätigt hättest.

. - Thesaurierer wie der Vanguard FTSE All World Accumulating (A2PKXG) bieten die höhere Flexibilität, da die Möglichkeit besteht, durch manuelle, selbst getätigte Verkäufe sich selbst „Dividenden“ durch Anteilsverkäufe auszuzahlen (z.B. alle 3 Monate, siehe Gelbe Linie). Der Ausschütter (A1JX52) kann durch manuelle Verkäufe also sehr simpel nachgebildet werden. Doch zusätzlich kann man den Auszahlungszeitpunkt und die Auszahlungshöhe selbst bestimmen. Beim A1JX52 ist zwar weniger Stress im Spiel, aber grundsätzlich besteht praktisch kein Unterschied zwischen Dividendenstrategie (A1JX52) und manuellem Verkauf bei der Wiederanlage-Strategie (A2PKXG). Lediglich die Verkaufskosten und die mentale „Verkaufshürde“ unterscheiden sich bei diesen 2 Varianten.

. - Gedanken zur Steuer: Bis 2018 wurden die Thesaurierenden ETF nicht mit einer Vorabpauschale besteuert. Aus steuerlicher Sicht waren die Thesaurierer deutlich zu bevorzugen, da die Dividenden sozusagen steuerfrei den Zinseszinseffekt nutzen konnten. Durch die Einführung der Vorabpauschale 2018 wurde dieser Vorteil der Thesaurierer aber abgeschwächt. Heute ist es daher (zumindest aus steuerlicher Sicht) fast „egal“ welches Produkt man wählt (siehe auch hier den Beitrag von Herr Kommer). Wer den Freibetrag von 801 € noch nicht ausgenutzt hat kann diesen entweder über den Ausschütter realisieren (= mittels Dividenden) oder mit dem Thesaurierer (= mittels manuellen Verkäufen zum Jahresende).

. - Gedanken zur Entsparphase: Denken wir hierzu nochmal langfristig: Eigentlich ist das „manuell verkaufen ist zu stressig“-Argument der Dividendeninvestoren aus meiner Sicht nicht valide. Das aufgebaute Vermögen wollen wir als Anleger ja immer irgendwann entsparen – wir wollen den Kapitalstock ja irgendwann auch wieder abbauen in der Entnahmephase! Ob das Geld jetzt in einem Ausschütter oder einem Thesaurierer liegt ist dabei dann vollkommen egal. Die beim Thesaurierer oben genannten „manuellen Entnahmen“ müssen wir in der Entnahmephase eh irgendwann vornehmen (z.B. mit 67 in der Rente oder wie ich mit 45). ABER: Auch wer hier dann nur Ausschütter hat wird diese manuellen Entnahmen irgendwann vornehmen, da seine Aktienanteile sich ja nicht allein durch die Dividendenentnahme auflösen (außer er will reich und mit einem hohen Ausschütter-Bestand sterben)! In der Entsparphase macht es also meiner Meinung nach kaum einen Unterschied, ob du Thesaurierer oder Ausschütter nutzst, da du bei beiden manuelle Verkäufe tätigen wirst.

5. Meine Vorgehensweise – Kompakt und in Kürze

Wir haben oben nun schon viel analysiert. Wie gehe aber nun ich persönlich konkret in der Umsetzung vor? Ich habe was Aktien angeht für mich persönlich eine einfache „1-ETF-Strategie“ definiert, die ich in folgenden 3 Abschnitten abfahren werde:

- Ansparphase bis 45.000€ Depotvolumen: Sparplan auf den Vanguard FTSE All World Distributing (A1JX52) zur Nutzung des Freibetrags von 801€ (45000€ * 1,75% = 788€ Dividende/ Jahr).Wer parallel dazu andere Zinserträge hat (z.B. aus einem alten Bausparvertrag, Unternehmensanleihen oder Staatsanleihen) braucht hier natürlich nur einen kleineren Betrag zur Ausnutzung des Freibetrags

. - Ansparphase ab 45.000€ (bis X Millionen) Depotvolumen: Sparplan auf den Vanguard FTSE All World Accumulating (A2PKXG) um möglichst einfach die Dividenden zu reinvestieren. Wer Bedarf an Cashflow hat kann selbst dann Anteile des Thesaurierers verkaufen (siehe oben, gelbe Linie bzw. Kernbotschaft 5). Für die letzte Detailoptimierung: Um das sogenannte „FIFO“ Prinzip umsetzen zu können eröffne ich immer ein neues Depot, sobald eine Position 50.000€ erreicht hat. Alle 50000€ eröffne ich also ein neues Depot und bespare wiederum den Vanguard FTSE All World, oder eben ein ähnliches Konkurrenzprodukt wie den MSCI ACWI, wenn die Kosten und Rahmendaten stimmen

. - Entsparphase (bei mir voraussichltich mit 45): Verkauf der Thesaurierer und Ausschütter-Anteile, je nach Cash-Bedarf. Wie oben erklärt entnehme ich mir mit 45 dann so viel aus meinem Vermögen, wie ich eben zum Leben brauche, mit Orientierung an der 3%-Regel (eine „Sicherheitsvariante der 4%-Regel / Trinity Studie). Und dass dann eben auch nur, falls ich nicht mehr arbeiten sollte bzw. an Projekten arbeite, die kein Geld abwerfen. Durch die Depotaufsplittung in 50000€er-Blöcke (die natürlich auf größere Summen anwachsen) bin ich in der Gestaltung der Verkäufe flexibel und kann je nach Gesetzeslage flexibel reagieren (ältere Fonds eventuell steuerfrei verkaufen, zuerst neue Aktienanteile steuergünstig verkaufen usw.). Auf Einzelaktien setze ich nicht, ebenso wenig auf eine Dividendenstrategie, die Gründe dafür habe ich euch schon in anderen Artikeln erläutert.

Ich hoffe euch hat dieser Artikel geholfen, die Unterschiede der 2 ETFs für euch selbst zu bewerten und dass Ihr euch die Frage A2PKXG vs. A1JX52 bzw. Ausschütter vs. Thesaurierer beantworten konntet. Falls interessant für euch, ich kaufe meine ETFs bei der DKB* und bei Scalable Capital*.

Falls Ihr Fragen habt kommentiert gerne – Ansonsten wünsche euch wie immer viel Erfolg mit eurer Geldanlage!

So lege ich an:

Ich bin aktuell auch all in im FTSE ACC und überlege wie ich meinem Freibetrag ausschöpfen könnte.

Hast Du mal überlegt den Vanguard High Dividend zu nehmen anstatt des ausschüttenden all World.

Dessen Rendite liegt unter dem All World aber bei 3,xxx Ausschüttung würde ich/man darin nicht so viel Kapital binden müssen.

Hallo Marco,

aus meiner Sicht hast du grundsätzlich 2 Optionen:

1. Thesauriereranteile immer gegen Ende des Jahres verkaufen und damit jährlich Kursgewinne realisieren. Dadurch nutzt du deinen Freibetrag aus. Nachteil: Eventuell Zeitaufwand und Transaktionskosten. Hier musst du abwägen ob du das manuell machen willst bzw. ob die Kosten sich lohnen. Und ob du schon ausreichend Kursgewinne angesammelt hast.

2. Kauf eines Ausschütter wie der A1JX52 oder den von dir angesprochenen AA2PLTB. Der A2PLTB ist etwas teuerer (0,29% TER vs. 0,22 TER beim A1JX52), aber du bist früher „am Limit deines Freibetrags“. Da kommt es eher auf deine Geduld an. Und du hast mit dem A2PLTB eine geringere Diversifikation, was eventuell auch ein Argument gegen den A2PLTB ist. Allerdings streut der A2PLTB ja immer noch sehr breit.

Allgemein ist die „Steuer-/Detail-optimierung“ bis ins letzte Detail wirklich schwer zu beantworten. Viele Faktoren spielen hier mit rein: Startwert Depot, Sparrate p.a., Rendite p.a., Ausschüttungsrendite p.a., Steuerbelastung & Vorabpauschale inkl. aktuellem Basiszins, Teilfreistellung, gesetzl. Freibetrag, Anlagehorizont [Jahre], Produktkosten, Transaktionskosten. Und keiner von uns kennt die Zukunft. Es kann sowohl der Ausschütter je nach Wahl der Faktoren im Vorteil sein wie auch der Thesaurierer. Ich persönlich wähle die Kombination aus beiden, um sozusagen einen „mittel-optimalen“ Weg zu haben, und ich lade herzu die kommenden Wochen auch noch einen umfangreichen Excelrechner für diese Steuerbetrachtung hoch 🙂 Ich persönlich würde den A1JX52 wählen aufgrund der höheren Diversifikation, aber wenn du etwas schneller die Freibetrags-Thematik abgevespert haben willst, machst du mit dem A2PLTB auch nichts falsch! 🙂 sei dir einfach der entsprechenden Konsequenzen bewusst: 0,07% höhere TER + geringere Diversifikation + ggfls. Wertentwicklungsnachteile bei Dividendenstarken ETF… Allerdings finde ich auch dein Argument gut: wenn du etwas weniger Kapital im Aktienmarkt binden willst – weil du dieses z.B. spontan brauchen könntest oder dein Notgroschen recht klein ist oder dein Risikoanteil bzw. AssetAllocation in Aktien etwas geringer sein soll, etc. – dann könnte der A2PLTB natürlich sinnvoll sein.

LG

Clemens

Welche Broker möchtest du beim Wechsel nutzen? Oder kann man bei einem Broker mehrere Accounts haben?

Hallo Max,

du kannst auf jeden Fall bei einem Broker mehrere (ETF-)Postitionen besparen, um die von mir beschriebene Strategie umzusetzen („Kursgewinn-Leiter“).

Du hättest dann eben in einem einzigen Depot

1. eine Position vom A1JX52 (z.B. bis ca. 40000€ angespart),

2. eine weitere Position vom A2PKXG (z.B. bis ca. 50000€ angespart) und ggfls.

3. danach irgendwann weitere Positionen von anderen breit gestreuten ETFs wie dem A2QL8U oder dem A1JMDF usw. (jeweils bis ca. 50000€ angespart)

Du könntest aber natürlich auch Punkt 2 oder 3 bei einem anderen Depotanbieter umsetzen.

Aktuell bin ich bei der DKB und setze die obige Strategie im Punkt 2 final um.

Dann werde ich bei ScalableCapital weiter den A2QL8U oder den A2PKXG besparen.

Ich persönlich würde vermeiden alles bei einem Broker zu haben (wenn er mal pleite geht und du dringend Geld brauchst/verkaufen willst ist das unangenehm… außerdem kannst du dann ganz einfach immer bei dem aktuell günstigsten Broker „neu starten“ mit Punkt 2 bzw. Punkt 3 und damit kosten bei deinem Broker als auch bei deinem ETF einsparen 🙂 ).

Mehrere Accounts (bzw. Depots) sind zumindest bei TradeRepublic nicht möglich soweit ich weiß. Es gibt auf jeden Fall Broker, wo du auch Unterdepots einrichten kannst – aber wie gesagt, ich finde das nicht sooo hilfreich. Ich persönlich habe meine Depots getrennt (ETF-Depot = aktuell DKB, später Scalable // Zockerdepot Trade Republic).

LG

Clemens

Hallo Clemens, warum 50.000? Was hat das für einen Hintergrund? Steuerlich vielleicht??

Danke für deine Antwort

LG Fam. Meyer

Hallo Fam Meyer,

ich mache das aus verschiedenen Gründen:

1. Verwaltungsaufwand in der Ansparphase: so eröffne ich eben „nur“ alle 2 Jahre ein neues Depot bzw. bespare einen neuen ETF (da ich 25000€ im Jahr sparen kann). Ich habe also etwas weniger Wechselaufwand.

2. Verwaltungsaufwand in der Entsparphase: Weniger Depots/ETFs sind im Alter einfacher zu handhaben als viele. Bei 1 Millon Depotwert kommen je nach Anpsarzeitraum mal grob geschätzt 7-10 Depots/ETF-Positionen zusammen, wenn alle 50000€ gestückelt wird. Bei einer Stückelung alle 10.000€ verfünffacht sich der Wert (grob geschätzt) = 35-50 Positionen. Das ist schon schwerer zu handeln (Verkauf, Steuererklärung, wechselnde Depotkonditionen…). Außerdem schätze ich, dass 50.000€ unter Berücksichtigung meiner heutigen Ausgaben eine gut handhabbare „Häppchen“-Größe in der Entnahmephase sein sollten. Sprich ich kann in der Entnahmephase immer zu Beginn gut das letzte befüllte 50K-Depot in den ersten 2 Jahren auflösen und nutzen – die anderen Depots halten dann jeweils ein Paar Jahre mehr, da dort Wachstum stattgefunden hat. Ich kann also das FIFO-Prinzip umgehen, nur halt nicht „ganz optimal“.

Aus Steuerspar-Sicht (= FIFO-Umgehung) macht eine kleinere Aufsplittung definitiv Sinn, hier kann man sicherlich unter verschiedenen Aspekten „durchoptimieren“. Aus Kosten-Nutzen-Sicht würde ich allerdings nicht zu kleinteilig die Positionen aufbauen, denn du nimmst einen Großteil der LIFO-Steuer-Ersparnis ja schon bei einer gröberen Aufsplittung mit, sparst dir aber auch Zeit und Verwaltungsaufwand.

LG

Clemens