Sind Thesaurierer oder Ausschütter besser? Wo liegt der Unterschied zwischen Thesaurierern und Ausschüttern? Wie werden diese ETFs eigentlich besteuert? Und am interessantesten: Mit welchen ETFs zahle ich am wenigsten Steuern auf meine Gewinne? Wie viel kann ich überhaupt an Steuern sparen bei meiner langfristigen Geldanlage?

Ich habe mir diese Fragen gestellt und einige Beispiele durchgerechnet. In diesem Artikel möchte ich mit euch meine eigenen, persönlichen Hilfsmittel und Erkenntnisse teilen!

Disclaimer: Bevor du weiterliest noch eines vorab: Ich bin kein Steuerberater und übernehme keine Haftung für das, was Ihr mit meinen Erkenntnissen (und meinem Rechner hierzu), die ich persönlich für mich selbst zu Eigenzwecken nutze, tut! Bitte stellt eure eigenen Berechnungen an oder fragt bei Bedarf euren Steuerberater 🙂

Inhaltsverzeichnis

- 1) Wie funktioniert die Besteuerung von ETFs?

- 1.1) Besteuerung von ausschüttenden ETFs - Abgeltungssteuer auf Dividenden & Kursgewinne

- 1.2) Besteuerung von thesaurierenden ETFs - Vorabpauschale & Kursgewinne

- 1.3) Kombination von Thesaurierer und Ausschütter

- 2) Wichtige Annahmen für meine Beispiel-Rechnungen

- 3) Beispiel 1 - "Andreas Azubi" mit 100€ Sparrate

- 4) Beispiel 2 - "Manuel Mechatroniker" mit 300€ Sparrate

- 5) Beispiel 3 - "Sarah Sales" mit 600€ Sparrate

- 6) Meine Entscheidungsmatrix für unterschiedliche Sparraten & Anlagehorizonte

- 7) Fazit

1. Wie funktioniert die Besteuerung von ETFs?

Zuerst werfen wir mal gemeinsam einen Blick auf die Besteuerung deiner ETFs. Keine Angst, ich versuche es einfach zu halten!

Daher betrachte ich auch nur mit deutschen Depots „steuereinfach“ zu kaufende ETFs (wie z.B. den Vanguard FTSE All-World A1JX52 oder A2PKXG, den du per Sparplan* bei der DKB* günstig besparen kannst). Hier übernimmt dein Depotanbieter schon einige Tätigkeiten bei der Besteuerung, er führt automatisch Stuern auf Dividenden ab und ermittelt automatisch die Vorabpauschale. Ich lasse also bewusst ausländische Depots, ausländische Nicht-EU-/Nicht-UCITS-Fonds oder andere Steuerspar-Modelle (wie z.B. das Auswandern nach Zypern oder Dubai) außen vor, da hier die Besteuerung natürlich anders ausfällt.

1.1. Besteuerung von ausschüttenden ETFs – Abgeltungssteuer auf Dividenden & Kursgewinne

Bei ausschüttenden ETFs erhältst du regelmäßig Dividenden. Diese Dividenden musst du versteuern, und zwar mit der Abgeltungssteuer + Soli + ggfls. Kirchensteuer. Das sind ca. 26,4% Steuern, die du dann von deiner Dividende abgeben musst, bevor du deine Dividende wieder reinvestierst (oder verkonsumierst). Und diese Steuer auf Dividenden fehlt dann in deinem langfristigen Vermögensaufbau. Das sind also viele erzwungene „Kleinst-Entnahmen“ aus deinem Depot, die mit der Zeit unweigerlich anfallen. Und von 1000€ Brutto-Dividende im Jahr landen bei dir also nur 1000€-(1000€ x 0,264) = 736€, die dir zum Reinvestieren bleiben.

Einzige & sehr wichtige Ausnahme: Wenn du deinen Steuerfreibetrag noch nicht aufgebraucht hast, zahlst du auf die ersten 801€ Dividenden (oder Zins-/Kursgewinne aus anderen Geld-/Aktien-geschäften) keine Abgeltungssteuer. Liegst du also mit deinen Dividenden unter den 801€ im Jahr und verkaufst keine Anteile, zahlst du keinerlei Steuern.

Bei 1000€ Dividenden im Jahr behältst du bei komplett ungenutztem Freibetrag also noch ganze 1000€ – (1000€-801€)x26,4% = 947€, die du reinvestieren kannst. Du hast also im Vergleich zum obigen Beispiel, wo deine Freibetrag schon aufgebraucht ist, in den ersten Anspar-Jahren einen kostenlosen „Steuersparpuffer“ für deine Dividendenzahlungen.

Mit ausschüttenden ETFs musst du also ab dem ersten Jahr deine Dividenden voll versteuern, kannst aber gegebenenfalls deinen Freibetrag noch ausnutzen, um eben in den ersten Jahren wenig bis keine Steuern auf deine Dividenden zu zahlen.

Achtung: Natürlich musst du deine kompletten Kursgewinne beim Verkauf dann auch noch mit ca. 26,4% oder deinem persönlichen Steuersatz (bei erfolgreicher Günstigerprüfung) versteuern! Die versteuerten Dividenden haben hier dann keinen Einfluss auf deine Kursgewinne und Steuern.

1.2. Besteuerung von thesaurierenden ETFs – Vorabpauschale & Kursgewinne

Hier wird es etwas komplizierter. Thesaurierer schütten keine Dividenden aus, sondern legen diese direkt wieder an. Es entstehen für dich in den meisten Fällen keine Steuern auf diese Dividenden. Dadurch hast du während der Ansparphase – anders als beim Ausschütter – keine Zinseszins-Verluste durch anfallende Steuern und damit verbundene „Kleinst-Entnahmen“ aus deinem Depot. Sprich du hast auch noch das komplette Kapital, auf welches der Zinseszins wirkt. Es entsteht also ein Steuerstundungseffekt!

Also ist das doch schon die ideale Lösung? Nicht ganz. 2018 wurde für Thesaurierer eine neue Regelung geschaffen, um diesen „Steuerstundungseffekt“ abzuschwächen. Die sogenannte Vorabpauschale. Hier will der Staat nun „vorab“ von dir eine gewisse „Pauschale“, um etwaige Kursgewinne deines ETFs bereits im hier und jetzt anteilig zu besteuern. Dadurch hast du theoretisch wieder erzwungene „Kleinst-Entnahmen“ ähnlich wie beim Ausschütter. Und damit wird dein Steuerstundungseffekt wieder abgeschwächt, da du weniger Kapital hast, auf welches der Zinseszins wirkt (die Vorabpauschale bezahlst du aber normalerweise aus deinem Cash-Bestand, nicht aus dem Depot).

Dabei wird die Vorabpauschale auch wieder Jahr für Jahr mit deinem Freistellungsbetrag verrechnet, wenn dieser nicht ausgenutzt ist. Die ersten Jahre sind also auch hier „steuerfrei“ und du musst keine Vorabpauschale bezahlen, solange du unter dem Steuerfreibetrag von 801€ mit all deinen Kapitaleinnahmen liegst.

Beim Verkauf deiner Thesaurierer-Anteile musst du auch wie beim Ausschütter deine kompletten Kursgewinne versteuern. Dabei werden dir dann die bereits bezahlten Vorabpauschalen positiv angerechnet. Deine anfallende Steuer auf Kursgewinne sinkt dadurch wieder etwas.

Die genaue Formeln und Regeln zur Berechnung der Vorabpauschale erläutere ich hier nicht im Detail – du kannst diese aber z.B. hier nachvollziehen. Das wichtigste in Kürze:

- In Jahren mit Kursverlusten zahlst du keine Vorabpauschale

- Der Basiszins, der die Vorabpauschale stark beeinflusst, wird von der Deutschen Bundesbank festgelegt. 2022 ist dieser negativ – Mit negativem Basiszins fällt keine Vorabpauschale an.

- Die „Teilfreistellung“ beeinflussst deine Vorabpauschale. Sie beträgt 70% für ETFs mit ausreichend Aktienanteil. Mischfonds oder Immobilien-/Rohstoff-Fonds haben geringere Freistellungssätze (= höhere Steuer)!

- Ich habe alle Rechnungen in meinen Rechner eingebaut 🙂

Als grobe Daumenregel: Die Vorabpauschale wird unter aktuellen Bedingungen (Basiszins, Teilfreistellung) und „normaler“ Rendite (7%) erst 3-Stellig (=100€) ab einem Depotwert von über 200.000€. Dein Steuerfreibetrag wird mit Thesaurierern aktuell also grob geschätzt erst bei Depotvolumen von über 1 Mio. € ausgenutzt!

1.3. Kombination von Thesaurierer und Ausschütter

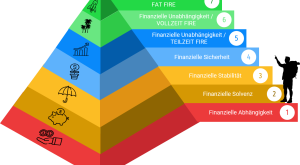

Beide Arten von ETFs werden also unterschiedlich besteuert. Je nach Rahmenbedingungen (Anlagedauer, Sparplanhöhe bzw. Sparsumme, Basiszins, Dividendenrendite etc.) entsteht für jeden Anleger eine individuell optimale Entscheidung.

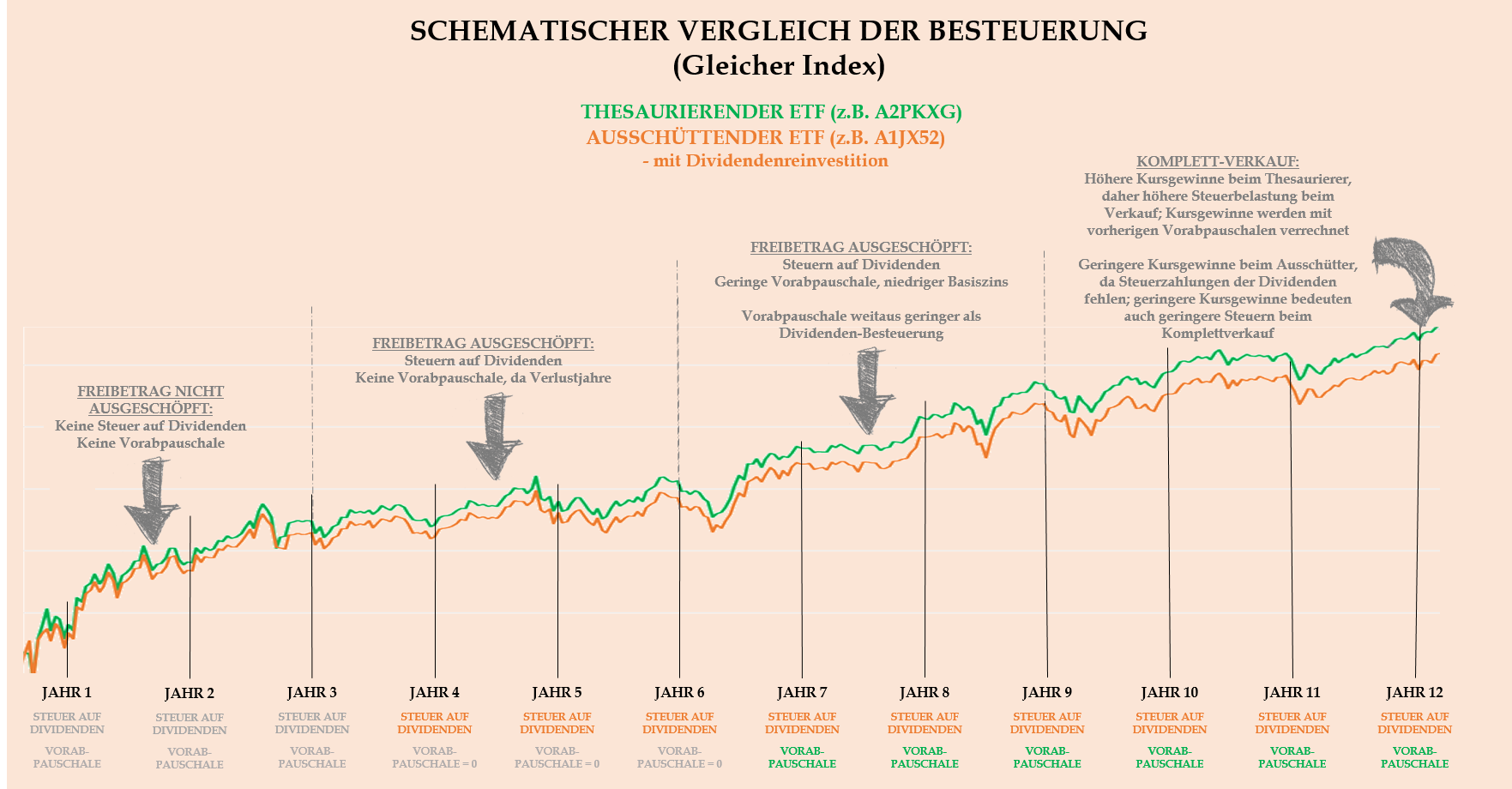

Du kannst natürlich auch beide Arten von ETFs kombinieren. Dann wirken sich beide Besteuerungen auf dein Depot bzw. deine ETFs aus. Ein grobes Schema der anfallenden Besteuerungen auf ein kombiniertes Portfolio über eine längere Anlagedauer siehst du nochmal im Bild unten:

Durch die Kombination von Ausschütter und Thesaurierer kannst du somit die Vorteile beider Arten nutzen (vorausgesetzt du reinvestierst die Dividenden des Ausschütter!):

Anfangs nutzst du deinen Freibetrag mit einem Ausschütter aus – durch Dividenden „füllst“ du also den Freibetrag möglichst schnell aus. Das ist in vielen Fällen sehr gut, denn mit der unter aktuellen Bedingungen vergleichsweise geringen Vorabpauschale würdest du beim Thesaurierer sehr lange brauchen, den Steuerfreibetrag komplett auszunutzen. Und damit verschenkst du praktisch – in der Hoffnung auf den erwünschten Steuerstundungseffekt beim Thesaurierer – in den ersten jahren vom Staat gewährte Steuerfreibeträge.

Wenn sich dein Freibetrag dann füllt und fast aufgebraucht ist, kannst du auf Thesaurierer wechseln und den Steuerstundungseffekt durch vergleichsweise geringere Vorabpauschalen ausnutzen (z.B. in jahren mit negativer Perfomance: du nutzt deinen Steuerfreibetrag mit Dividenden komplett aus & zahlst keinen Cent Vorabpauschale). So hast du dann anschließend den Nachteil der Ausschütter aufgrund der Dividenden-Besteuerung minimiert und profitierst ab da von der besseren Kursentwicklung beim Thesaurierer.

Bei Verkauf deiner gesamten Anteile hast du dann idealerweise für deine individuellen Rahmenbedingungen ein gutes, steuerliches Optimum gefunden bestehend aus

- frühestmöglicher & kontinuierlicher Freibetragsausnutzung durch den Ausschütter (mit dann vergleichsweise geringerer Steuerbelastung deiner Kursgewinne beim Verkauf) und

- Steuerstundungs- und besserem Zinseszins-effekt beim Thesaurierer (mit dann vergleichsweise höherer Steuerbelastung auf höhere Kursgewinne beim Verkauf).

Du wirst in den unten stehenden Beispielen sehen, dass diese „Mischung“ beider Welten in vielen Fällen eine sehr gute Lösung sein kann. Ich persönlich setze z.B. auch auf diese Taktik.

2. Wichtige Annahmen für meine Beispiel-Rechnungen

Da ich dir hier in diesem Artikel mit meinem Rechner Szenarien für die Zukunft durchrechne und die Zukunft uns allen nicht bekannt ist, muss ich Annahmen treffen. Dabei versuche ich natürlich, möglichst realistische Annahmen zu treffen. Du kannst natürlich auch meinen Rechner runterladen und deine eigenen Berechnungen machen.

Folgende Faktoren sind in meinen Berechnungen zu diesem Artikel berücksichtigt:

- Reinvestition von Dividenden: Ich gehe davon aus, dass Dividenden reinvestiert werden. Wenn nicht, verliert ein Ausschüttender ETF gegenüber den Thesaurierern noch weitaus mehr Performance!

- Keine Startinvestition: In diesem Artikel berücksichtige ich keine Einmalanlage bzw Startinvestition im ersten Jahr, sondern nur eine fixe Sparrate pro Jahr.

- Sparrate pro Jahr: Dieser Betrag wird jährlich angelegt. Ich vergleiche 4 verschiedene Anleger.

- Rendite: Die Rendite liegt in meinen Beispielen bei 7% vor Steuer, was ungefähr dem historischen Durchschnitt des MSCI World entspricht. Schwankungen der Renditen sind allerdings nicht berücksichtigt.

- Ausschüttungsrendite: Diese liegt bei 1,8% – so wie beim Vanguard FTSE All World A1JX52. Allerdings ohne Schwankungen. Dieser Anteil wird bei Ausschütter jedes Jahr aus dem Depot ausgeschüttet.

- Steuerbelastung: Die Steuer auf Kapitalgewinne habe ich auf 26,375% angesetzt.

- Teilfreistellung: Liegt bei 70%, so wie aktuell gesetzlich geregelt für Aktienfonds.

- Basiszins: Liegt bei 0.070% – also der Zinssatz von 2021.

- Steuerfreibetrag: Liegt bei 801€. Dieser Satz wird vielleicht in 2022 auf 1000€ steigen, was sich zum Vorteil von Ausschüttern auswirken würde.

- Anlagehorizont: Ich betrachte einen Zeitraum von 1 bis 60 Jahren. Nur sehr wenige werden so einen langen Anlagehorizont haben.

- Komplettverkauf: Am Ende des Anlagehorizonts wird das gesamte Depot verkauft und komplett alle Gewinne versteuert. Nur so kann ich die Ergebnisse klar vergleichen. In Wirklichkeit werden die allermeisten Anleger allerdings sukzessive Anteile verkaufen. Diesen Fakt ignoriere ich in diesem Artikel, ihr könnt aber meinen Frugalistenrechner für genauere Steuerbetrachtungen nutzen.

Soviel zu den Annahmen – dann schauen wir endlich mal drei konkrete Beispiele und anschließend eine Übersichtstabelle an!

3. Beispiel 1 – „Andreas Azubi“ mit 100€ Sparrate

Schauen wir zuerst auf Andreas. Andreas ist 20 Jahre alt, Azubi und hat sich entschieden, 100€ jeden Monat für seine Altersvorsorge in einen breit gestreuten ETF anzulegen. Er hat einen sehr langen Anlagehorizont von 40 Jahren, also bis er 60 ist. Dann will er sein Vermögen nutzen, um im Beruf kürzer zu treten.

Mit seinem Anlagehorizont hat Andreas nach 40 Jahren über 220.000€ an Depotvermögen aufgebaut.

Nun entscheidet sich Andreas, sein komplettes Depot zu verkaufen. Die Gewinne müssen spätestens jetzt alle versteuert werden. Je nachdem, wie sich Andreas entschieden hat bei seiner ETF-Auswahl, fällt seine Steuerbelastung unterschiedlich aus.

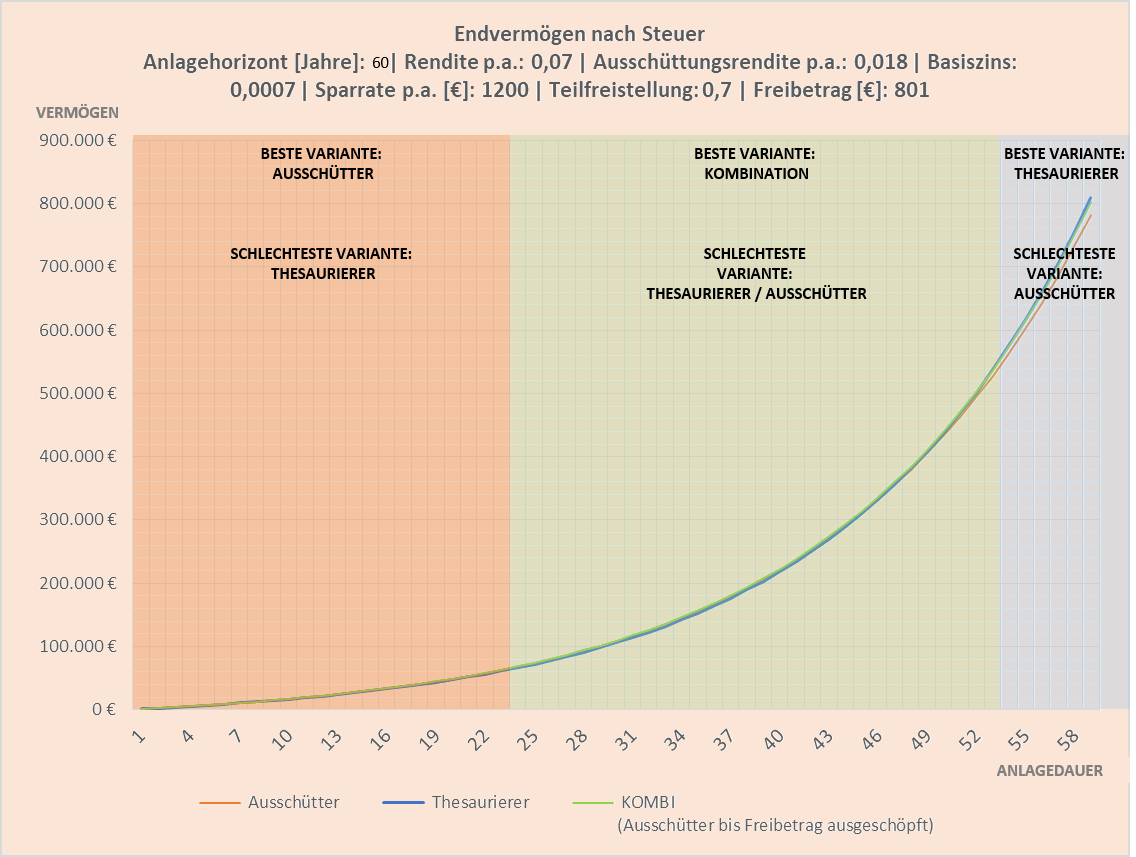

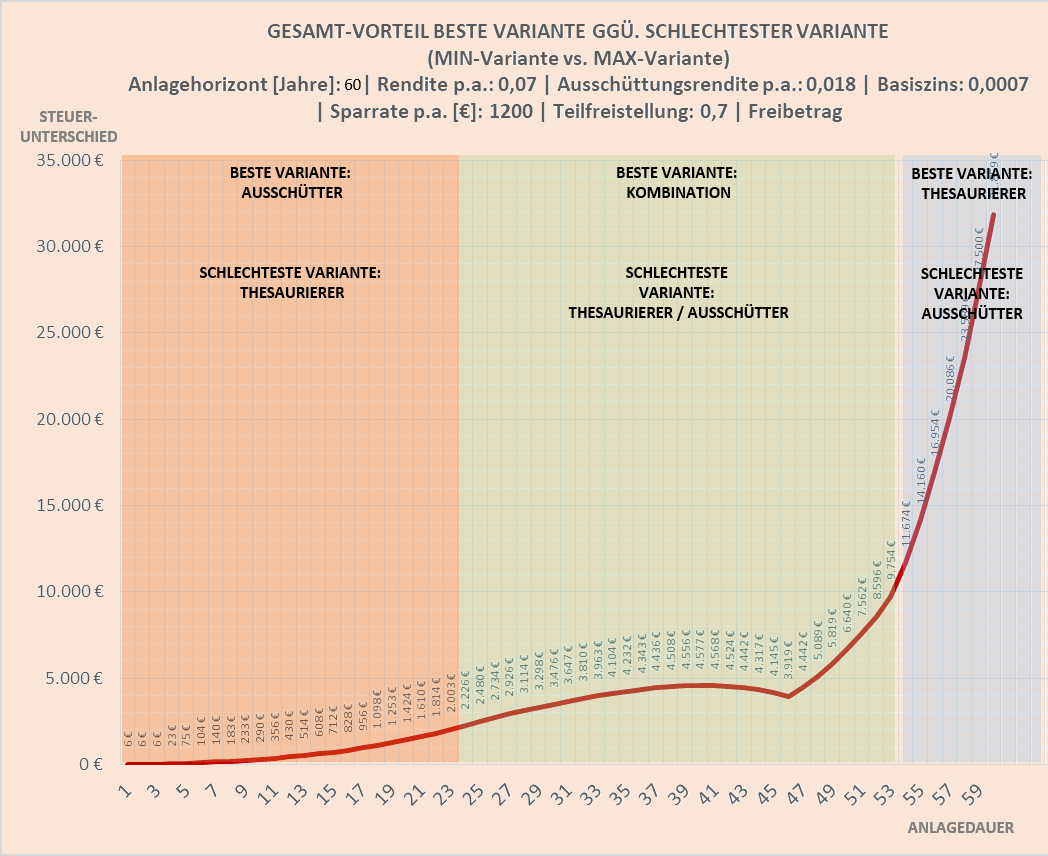

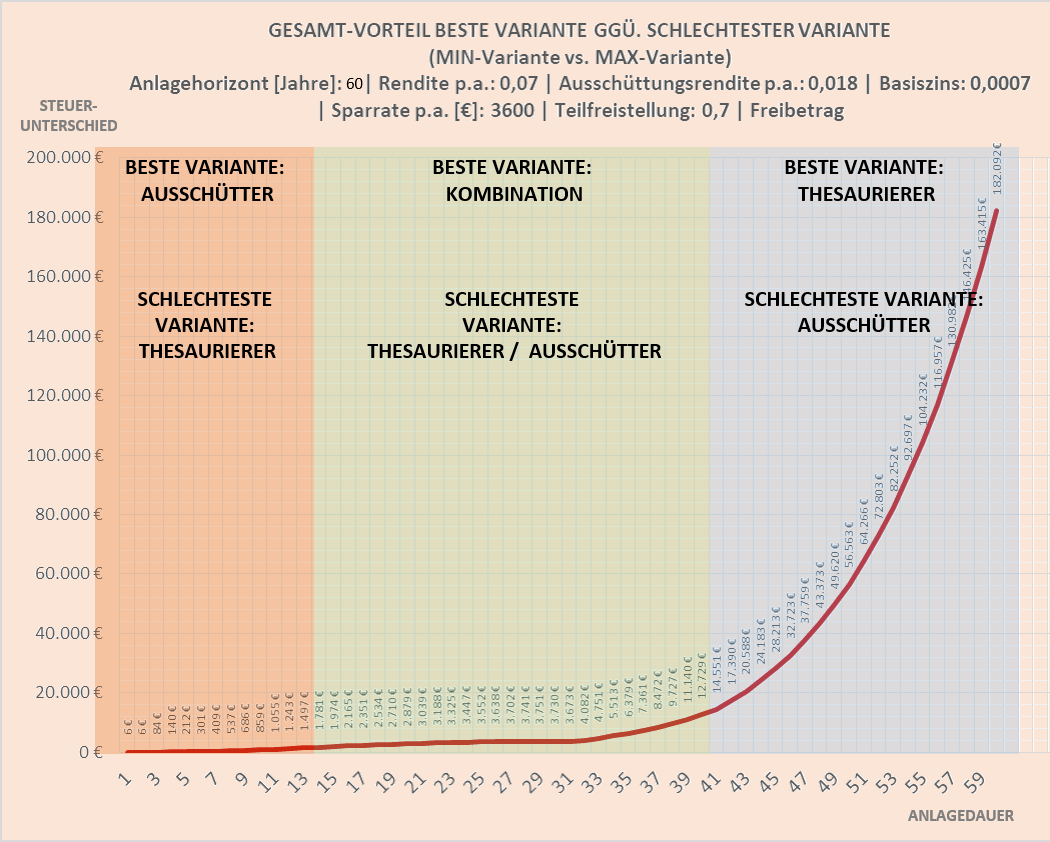

Im Bild unten seht ihr, wie sich die Entscheidung von Andreas bei 100€ Sparrate auswirkt und welche Steuerbelastungen bzw. Steuerunterschiede zwischen der besten und der schlechtesten Lösung entstehen:

Andreas schneidet steuerlich gesehen bei einem Komplettverkauf am Besten ab, wenn er auf eine Kombination aus Ausschütter und Thesaurierer gesetzt hat. Seine Gesamtvermögensentwicklung liegt bei 464%, er hat sein eingezahltes Vermögen also mehr als Vervierfacht!

Mit dem Ausschütter schneidet er etwas schlechter ab als mit der Kombination (rund 1600€).

Die schlechteste Lösung wäre der Thesaurierer gewesen. Wenn er nur auf den Thesaurierer gesetzt hat, muss er über 4500€ mehr an Steuern zahlen – er hat also 4500€ weniger in der Tasche. Das sind fast 4 komplette Jahres-Netto-Einzahlungen (4 x 1200€), die er aufgrund seiner ETF-Auswahl beim Verkauf an Steuern abgeben muss. Oder auch knapp 10% weniger Gesamtvermögensentwicklung auf sein eingezahltes Kapital. Die letzten 4 Jahre an Einzahlungen hätte sich Andreas also mit der „richtigen“ ETF-Auswahl (=Kombination) auch sparen oder verkonsumieren können und hätte dasselbe Ergebnis erzielt.

4. Beispiel 2 – „Manuel Mechatroniker“ mit 300€ Sparrate

Als nächstes kommen wir zu Manuel. Manuel ist 30 Jahre alt und schafft es als Mechatroniker ganze 300€ im Monat zurück zu legen. Diese investiert er langfristig in einen breitgestreuten ETF.

Er will das Geld einfach langfristig zur Seite legen: vielleicht für seine neu-geborenen Zwillinge oder seine eigene Altersvorsorge. Er hat einen Anlagehorizont von erst einmal 20 Jahren, also bis er 50 ist. Dann wird er sehen, wie viel Unterstützung die Kinder benötigen (Studium, Führerschein, Miete etc).

Mit seinem Anlagehorizont hat Andreas nach 20 Jahren über 145.000€ an Depotvermögen aufgebaut.

Nach 20 Jahren verkauft Manuel nun seine ETF-Anteile und muss seine kompletten Gewinne versteuern.

Auch Manuel schneidet steuerlich gesehen bei einem Komplettverkauf am Besten ab, wenn er auf eine Kombination aus Ausschütter und Thesaurierer gesetzt hat. Er erreicht eine Gesamtvermögensentwicklung auf sein eingezahltes Kapital von 202% und verdoppelt sein eingezahltes Kapital.

Mit dem Ausschütter schneidet er nur etwas schlechter ab als mit der Kombination (rund 500€).

Wieder ist die schlechteste Option der Thesaurierer. Wenn er nur auf den Thesaurierer gesetzt hat, muss er knapp 2900€ mehr an Steuern zahlen. Das sind rund 10 Monate an Netto-Einzahlungen, die er mehr an Steuern bezahlen im Vergleich zur Kombination beider ETFs. Oder anders betrachtet sind es rund 3% Unterschied in der Gesamtvermögensentwicklung auf sein eingezahltes Kapital.

Im Vergleich zu Andreas ist die Entscheidung bei Manuel nicht so schwerwiegend. Für Manuel ist das Einsparpotenzial im Vergleich zu Andreas geringer, obwohl seine Sparrate 3 Mal so hoch ist wie die von Andreas. Sein Anlagehorizont ist daher an dieser Stelle entscheidend, da er 10 Jahre kürzer sein Geld anlegt.

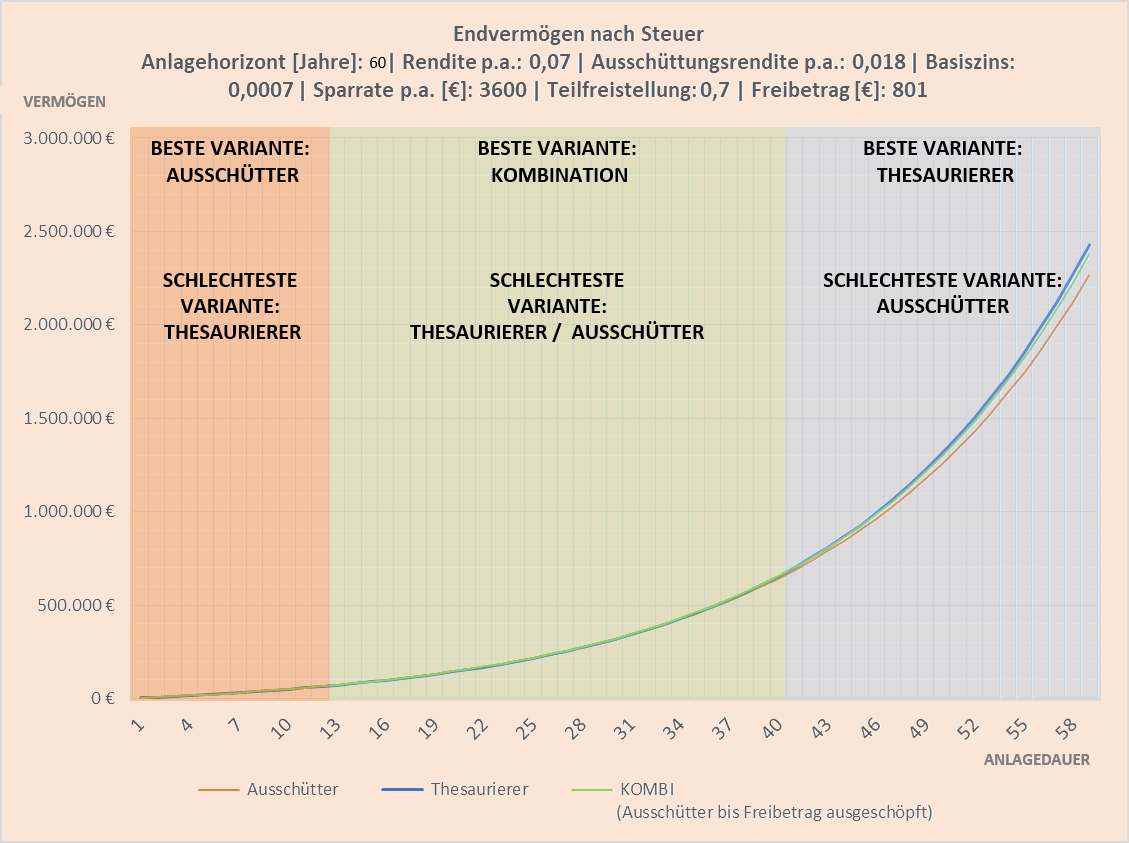

5. Beispiel 3 – „Sarah Sales“ mit 600€ Sparrate

Zum Abschluss betrachten wir noch Sarah. Sarah hat mit 22 Jahren direkt nach dem Bachelorstudium im Vertrieb eines Pharma-Unternehmens angefangen. Sie schafft es aktuell ganze 600€ im Monat zurück zu legen, da Sie eine geringe Miete und sehr geringe Fixkosten hat.

Aktuell hat Sie das Geld nur angelegt um eventuell eine Wohnung in 10 Jahren kaufen zu können. Sicher ist sie sich aber nicht. Vielleicht nutzt Sie das Geld auch als Alters-Absicherung, um schön um die Welt zu reisen. Sie hat also einen Anlagehorizont von mindestens 10, aber maximal 40 Jahren.

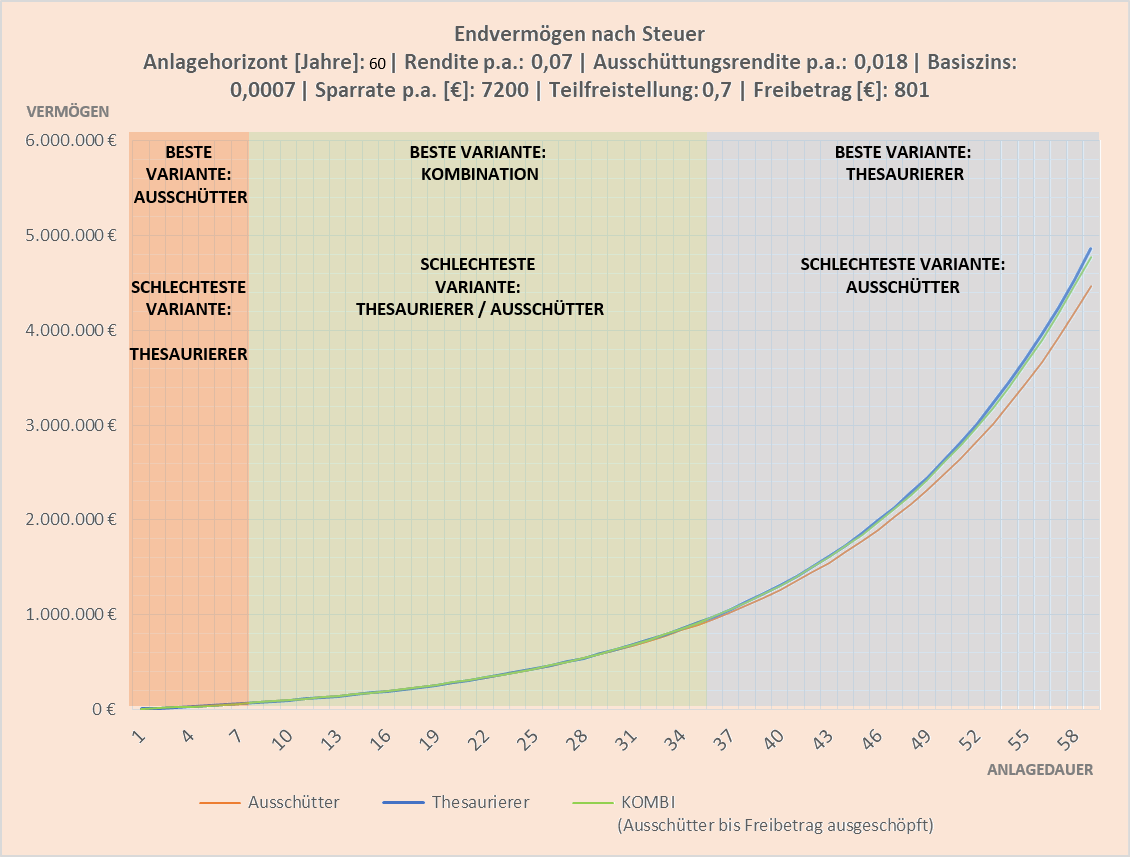

Nach 10 Jahren hat Sarah knapp über 100.000€ angespart. Sie entscheidet sich aufgrund eines Umzugs erst einmal gegen eine Wohnung und wohnt weiter zur Miete – bis zur Rente. Mit 62 hat Sie dann ein Vermögen von 1,3 Millionen Euro im Depot.

Nun will Sie das Vermögen endlich auch ausgeben und den Lebensabend voll genießen. Sie hat eine kleine Wohnung in Italien am Gardasee im Blick und möchte la Dolce Vita genießen. Sie verkauft also ihr Depot komplett.

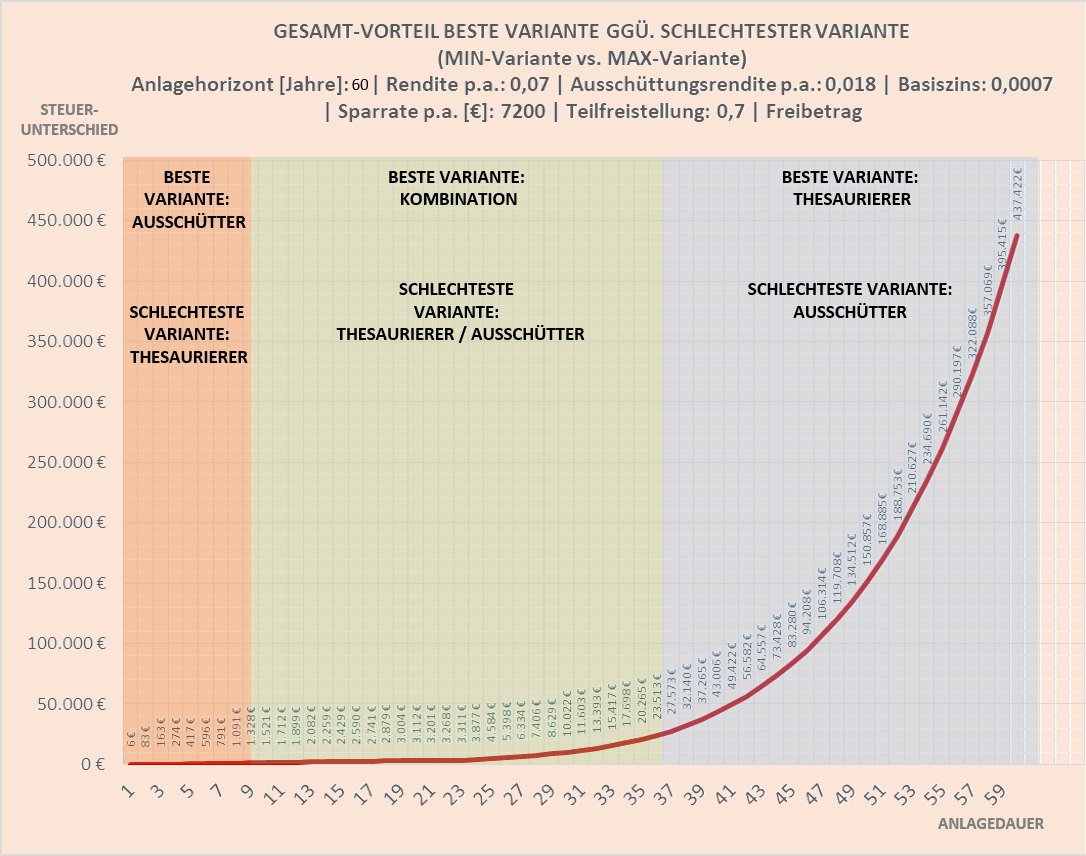

Durch den langen Zeithorizont kombiniert mit der hohen Sparrate hat Sarah’s Entscheidung zwischen Thesaurierer oder Ausschütter also einen hohen Einfluss auf die tatsächliche Steuerlast:

Hat Sarah von Anfang an auf Thesaurierer gesetzt, ist sie nun steuerlich am Besten aufgestellt. Sie hat eine Gesamtvermögensentwicklung auf Ihr eingezahltes Kapital von 455%. Damit hat Sie ihr eingezahltes Kapital mehr als Vervierfacht, genau wie Andreas. Die optimale Lösung für Ihren ursprünglichen Anlagehorizont von 10 Jahren wäre allerdings wieder die Kombination gewesen).

Hat Sie dagegen zuerst einen Ausschütter gekauft und ist dann nach 7 Jahren auf einen Thesaurierer umgestiegen, zahlt sie etwas mehr Steuern (4.400€ bzw. 2% Nachteil in der Gesamtvermögensentwicklung auf das eingezahlte Kapital).

Mit dem Ausschütter schneidet Sie dagegen am schlechtesten ab. Sie muss zusammengerechnet über die 40 Jahre über 43.000€ (!) mehr an Steuern bezahlen – und hat 43.000€ weniger auf dem Konto für Ihrem Lebenstraum! Das sind knapp 15% weniger Gesamtvermögensentwicklung auf Ihr eingezahltes Kapital (440%). Oder auch 6 komplette Einzahlungs-Jahre Ihrer Netto-Sparsumme, die Sie an zusätzlichen Steuern draufzahlt.

Um nochmal diese Aussage sacken zu lassen: Die letzten 6 Einzahlungsjahre hätte Sarah ihr Geld auch genausogut nicht mehr investieren sondern komplett verkonsumieren können! Bei der „falschen“ ETF-Wahl zahlt sie 43.000€ an den Staat. Bei der „richtigen“ ETF-Wahl kann Sie sich noch ein kleines Boot für Ihr Häuschen am See kaufen.

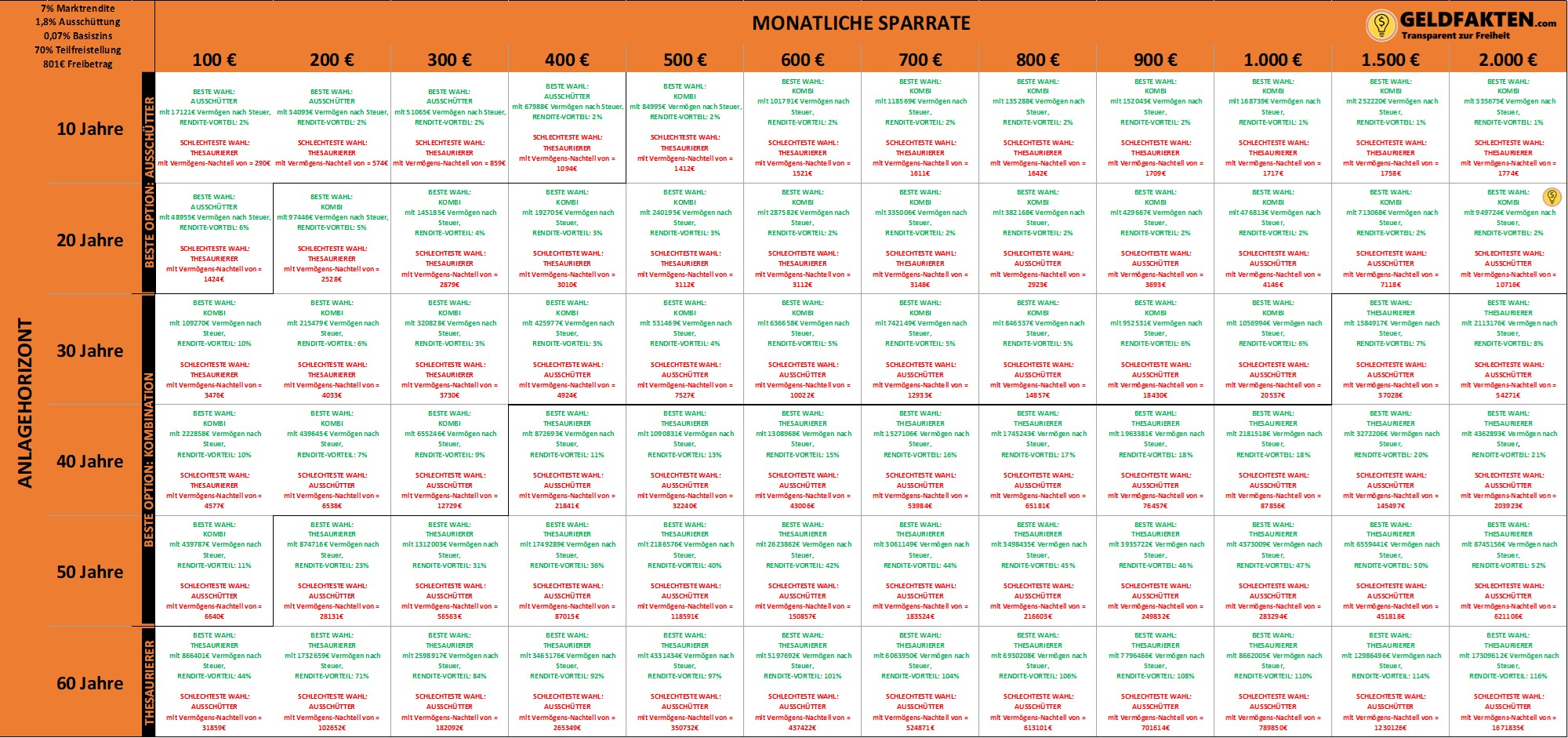

6. Meine Entscheidungsmatrix für unterschiedliche Sparraten & Anlagehorizonte

Diese Beispiele sind ja schön und gut, damit du aber eine grobe Vorstellung vom Gesamtbild bekommst habe ich dir eine kleine Entscheidungsmatrix zusammengestellt.

Als vereinfachende Zusammenfassung der Matrix lässt sich sagen, dass du aus Sicht der Steueroptimierung von Thesaurierenden und Ausschüttenden ETFs nach aktuellen Rahmenbedingungen und angenommenen 7% Marktrendite ….

A) bei Sparraten bis 400€/ Monat plus einem Anlagehorizont bis 15 Jahre auf Ausschütter setzen solltest

B) bei einem Anlagehorizont von 40 Jahren plus mehr als 400€ Sparrate pro Monat ODER bei Sparraten über 2000€ und über 20 Jahre Anlagehorizont eher auf reine Thesaurierer setzen solltest und

C) in den meisten anderen Fällen auf die Kombination von Ausschütter und Thesaurierer setzen solltest, sprich spätestens bei Ausnutzung deines Freibetrags (oder schon etwas früher) von Ausschüttern auf Thesaurierer wechseln solltest

Achtung: Diese Daten gelten aber nur für die oben angenommenen Renditen und Rahmenbedingungen (siehe in der Tabelle oben links)! Bei anderen Renditen oder Basiszinssätzen etc. verschieben sich die optimalen Lösungen der obigen Tabelle!

Du siehst, dass der Rendite-Vorteil auf dein eingezahltes Kapital nach 10 Jahren mit 1-2% kaum zu spüren ist. Allerdings steigt dieser Rendite-Vorteil durch die optimale Auswahl deiner ETFs mit einem langen Anlagehorizont immer weiter an. So kannst du nach 20-30 Jahren durchaus einiges an Steuern sparen, aber auch 6-10% an Gesamtvermögensentwicklung verlieren, wenn du eine ungeschickte Wahl triffst. Auch wenn du also z.B. ein Depot für deine Kinder aufsetzst kann hier einiges zusammenkommen.

Bei 100€ Sparrate verlierst du z.B. nach 30 Jahren knapp 3500€, wenn du rein auf Thesaurierer anstatt auf die Kombination von beiden ETF-Arten setzst (=294% vs. 304% Gesamtvermögensentwicklung ; 10% Rendite-Verlust gegenüber der optimalen Lösung). Das sind fast 3 Jahre deiner Netto-Einzahlungen , die du an Steuern mehr bezahlen musst – und damit komplett umsonst ohne irgendeinen Vorteil investiert hast (~ 3 x 1200€ im Jahr) .

Dagegen ist es bei 500€ Sparrate im Monat nach 30 Jahren, genau umgekehrt – dort bezahlst du 7500€ mehr Steuern mit einem Ausschütter anstatt bei einer Kombination aus Ausschütter und Thesaurierer. Also mehr als ein komplettes Jahr an Netto-Einzahlungen, die du nach 30 Jahren durch eine ungeschickte ETF-Auswahl zusätzlich an Steuern bezahlst! Im Vergleich zum obigen Beispiel je nach Betrachtungsweise also noch relativ harmlos.

Durch weitere Versuche habe ich auch noch festgestellt, dass ein etwas früherer Umstieg von Ausschütter auf Thesaurierer in einigen Fällen noch besser ausfällt, als die unten gezeigten Ergebnisse (z.B. wenn du schon auf Thesaurierer wechselst, während du erst 60-80% deines Steuerfreibetrags ausgenutzt hast).

Und zuletzt, mit längerem Zeithorizont von 40 Jahren steigt dein Rendite-Vorteil durch geschickte ETF-Auswahl sogar je nach Situation auf 20%. Dann kommen wirklich richtig spannende Summen zusammen! Beispielhaft in meiner Situation:

- Wenn ich bis zu meiner offiziellen Rente mit 67 sparen würde (noch ca. 40 Jahre), in gleichem Maße wie jetzt – also 2000€ im Monat – dann würde ich mit Ausschüttern über 200.000€ mehr an Steuern bezahlen müssen! Also 8 komplette Jahre an Netto-Einzahlungen zahle ich an Steuern obendrauf. Oder positiv ausgedrückt: Mit Thesaurierern kann ich in 40 Jahren 200.000€ an Steuern einsparen!

- Mit meiner aktuellen Planung (20 Jahre Anlagehorizont, Sparrate 2000€ im Monat) kann ich voraussichtlich über 10.000€ an Steuern einsparen, wenn ich auf die Kombination beider Varianten setze (siehe kleines Symbol in der Tabelle)!

Das sind also bei langen Zeithorizonten bzw. hohen Sparraten unglaubliche Summen, die nur mit meiner Entscheidung „Ausschütter oder Thesaurierer“ entschieden werden.

7. Fazit

Wie du siehst kannst du je nach Anlagehorizont und Sparrate durchaus einige Tausend Euro an Steuern sparen, allein durch die geschickte Auswahl oder Kombination von ausschüttenden bzw. thesaurierenden ETFs (vorausgesetzt du reinvestierst deine Dividenden). Neben den Rahmenbedingungen, die du nicht beeinflussen kannst, sind dabei dein Anlagehorizont & deine Sparrate sehr entscheidend, um dein persönliches ideales „Optimum“ zu finden.

Gerade bei langen Anlagehorizonten und höheren Sparsummen macht sich der Steuerstundungseffekt bei Thesaurierern bzw. der Kombination von Ausschüttern mit Thesaurierern sehr stark bemerkbar. Deshalb solltest du für eine möglichst steueroptimale Gestaltung bei der Wahl des ETF-Typs deinen Anlagehorizont und deine Sparrate berücksichtigen und z.B. mittels der Entscheidungsmatrix aus dem vorherigen Kapitel deine Entscheidung treffen.

Allerdings sind die Berechnungen natürlich vereinfacht. In Wirklichkeit wirst du schwankende Renditen bzw. eine höhere/niedrigere Marktrendite haben, sowie schwankende Basiszinssätze, schwankende Ausschüttungsrenditen und sich ändernde Gesetzeslagen. Bei 8% durchschnittlicher Marktrendite lohnen sich Thesaurierer noch früher – bei 6% lohnen sich Ausschütter etwas länger. Auch wirst du vermutlich nicht dein gesamtes Depot auf einmal verkaufen und alle Gewinne auf einmal realisieren. Und deine Dividenden wirst du vermutlich auch nicht alle zu 100% wieder reinvestieren, sobald diese ausgezahlt werden!

Das absolute Optimum wirst du also definitiv nicht treffen können. Trotzdem finde ich diese Rechnungen ganz hilfreich, um ein Gefühl zu bekommen, was an Steuerbelastungen auf mich zukommt und wie ich diese Steuern „optimieren“ kann durch eine geschickte Strategie. Ich persönlich setze auf die Kombination aus Ausschüttern und Thesaurierern, da mein Anlagehorizont ca. 20 Jahre beträgt. Nach aktuellem Stand ist das die beste Strategie für meine Rahmenbedingungen – und ich denke, dass ich mit dieser Strategie vielleicht nicht den allerbesten, aber einen sehr guten Mittelweg fahren werde.

Wenn du deine Situation analysieren willst kannst du gerne meinen Rechner ausprobieren. Dort kannst du z.B. auch noch Einmalanlage berücksichtigen oder andere Rahmenbedingungen setzen.

Und sonst wünsche ich dir natürlich einfach viel Erfolg bei deiner Geldanlage!

So lege ich an:

Hallo Clemens,

super Artikel, danke erstmal dafür.

Ich habe das gleiche Vorgehen wie du gewählt, bespare gerade vor allem Ausschütter und werde irgendwann zu Thesaurierern wechseln.

Wenn ich gerade keinen Denkfehler mache wäre es doch aber auch möglich bereits mit Thesaurierern zu starten und, falls unterjährig Gewinne anfallen, diese in Höhe des Freibetrags zu verkaufen. Dadurch entfallen die vielen kleinen Nachkäufe nach den Ausschüttungen. Ich überlege hier auch jetzt schon vor dem Erreichen des Freibetrags umzustellen, wenn mein Gedankengang passt.

Viele Grüße.

Georg

Hallo Georg,

hier im Artikel habe ich versucht

– möglichst einfache(!) Ansätze zu beschreiben,

– die möglichst jeder(!) umsetzen kann,

– um mit geringen Zeitaufwand möglichst viel Nutzen für sich rauszuziehen.

Im Detail kann man hier definitiv noch ein wenig mehr herauskitzeln, wie z.B. mit dem von dir angesprochenen Anteilsverkauf beim Thesaurierer! 🙂 Du kannst also natürlich auch Thesaurierer-Anteile verkaufen, deren angefallene Gewinne versteuern und damit den Freibetrag ausnutzen. Sinn macht das sowohl in Jahren, in denen du Kursgewinne hast (Vorabpauschale fällt an PLUS realisierte Gewinne werden versteuert) und in Jahren ohne Kursgewinne (keine Vorabpauschale fällt an PLUS realisierte Gewinne werden versteuert). Dabei musst du nur auf das FIFO-Prinzip achten – es werden immer deine ältesten Anteile verkauft (die, die du zuerst gekauft hast), und deren Gewinne werden dann auch besteuert. Das kann auch eine super Lösung sein, um seine Freibeträge ideal auszunutzen!

Aber man muss in dem Fall schon etwas aktiver werden bzw. mehr Hirnschmalz reinstecken, wenn man die Freibetragsausnutzung über die ersten Jahre „idealer“ gestalten will als bei einem Ausschütter:

– Vorabpauschale am Ende jedes Jahres abschätzen

– restlichen ungenutzten Freibetrag abschätzen

– Ermitteln, wie viele Gewinne zu realisieren sind, um den restlichen Freibetrag auszunutzen

– Ermitteln, wie viele Thesaurierer-Anteile für diesen Gewinn verkauft werden müssten (in ganzen Stücken!)

– Anteile verkaufen

– Anteile nachkaufen

Resultat: Du hast anfangs eine hohe Freibetragsausnutzung und am Ende etwas weniger Steuerlast auf deinen Komplettverkauf, da ja weniger Kursgewinne durch deine Thesaurierer-Anteil-Verkäufe vorhanden sind (du hast unterwegs also bereits einige Gewinne versteuert). Ich schätze daher, die Resultate bei der Steuerbelastung sind dann sehr ähnlich, wie wenn du einen Ausschütter mit Thesaurierer kombinierst!

Trotzdem hast du recht, und diese Strategie wäre gerade bei schwankenden Renditen, schwankenden Rahmenbedingungen etc. noch flexibler, um das „Optimum“ rauszuholen und hat in der Anfangsphase, wo der Freibetrag noch nicht durch Dividenden oder Vorabpauschalen aufgebraucht ist einen Vorteil!

Wenn du dann allerdings bereits vor dem Thesaurierer schon einen Ausschütter hast (so wie ich ja auch) und eben die Steuern etwas optimieren möchtest durch Thesaurierer-Verkäufe, wird es dann etwas komplizierter die „perfekte Mischung“ zu finden aus Dividenden-Besteuerung, zu bezahlender Vorabpauschale und Besteuerung deiner verkauften Anteile. Ich vermute das musst du einfach probieren, ob es dir nicht zu viel Arbeit ist 🙂 Grundsätzlich kommt es ja auch auf deine individuellen Rahmenbedingungen & ETF-Produkte an, wie viel hier wirklich rauszuholen ist (Sparrate, Anlagehorizont, Rendite, Basiszins, Ausschüttungsrendite…).

Sprechen wir von einen Einsparpotenzial von ein paar hundert Euro über 20 Jahre hinweg?

Oder vielleicht doch von 5-stelligen Summen?

Davon würde ich persönlich meine Entscheidung abhängig machen, wie du das umsetzen willst 🙂

Bei mir ist der Zug „Thesaurierer-Anteile verkaufen“ schon abgefahren durch meine Ausschütter-Position (denn jetzt nochmal umbauen lohnt sich bei mir nicht). Daher konzentriere ich mich dann doch eher noch auf die FIFO-Umgehung und vielleicht die Günstigerprüfung – da gibt es auch noch durchaus Einspar-Potenzial, wenn man es verstanden hat und geschickt vorgeht (Artikel folgen hierzu noch).

Zum Abschluss: Ich finde die Kombination hat daher je nach Anlagehorizont und -Summe definitiv ihren Charme, da man ab einem bestimmten Ausschütter-Depotwert (ca. 45000€) den Freibetrag so gut wie jedes Jahr ohne großen Aufwand ausgenutzt hat und eigentlich nichts mehr tun muss als die Dividenden zu reinvestieren (und das machen manche Depotanbieter ja auch automatisiert). Ich glaube diese Lösung kann für viele Anleger die Geschickteste sein, denn nicht jeder will aktiv jedes Jahr Thesaurierer-Anteile verkaufen und wieder anlegen. Und auch sieht man im Artikel, dass ein Thesaurierer sogar die schlechtere Lösung für „faule/unwissende“ Anleger ist, die keine Anteilsverkäufe machen (bei bis zu 300€ Sparrate und bis zu 30 Jahren Anlagehorizont – das sind denke ich schon einige).

Natürlich gilt aber: Wer fleißiger ist verkauft zur Optimierung der Steuerbelastung in den Jahren vor Erreichen dieses Depotwerts ein paar Anteile 8egal ob Thesaurierer oder Ausschütter), bis der Freibetrag ausgenutzt ist – und wird dafür je nach Anlagedauer und Sparsumme mal mehr, mal weniger entlohnt!

LG

Clemens

Hallo Clemens,

der Artikel ist hilfreich um einzuschätzen wie viel nach aktuellen Rahmenbedingungen mit einem Thesaurierer mehr an Steuern sparen könnte als mit einem Ausschütter, auch wenn diese Rahmenbedingungen über die Jahre natürlich stark schwanken werden und man erst hinterher sieht was es oder ob es wirklich etwas gebracht hat. Ein paar Kommentare die mir beim Lesen gekommen sind, teilweise unrelevante Nebeninformationen, teilweise relevant für die Berechnung:

– Ausschütter und Thesaurierer werden nicht grundsätzlich unterschiedlich besteuert. Auch für Ausschütter wird eine Vorabpauschale berechnet, die allerdings mit den schon versteuerten Dividenden verrechnet wird und daher in der Regel nicht praktisch relevant ist. Relevant wird dies aber wenn der Basiszins deutlich steigen sollte und die Dividenden nicht mehr die gesamte Vorabpauschale abdecken. Ob/wann das passieren wird kann man natürlich nicht vorhersehen und es hängt natürlich auch von der Höhe der Ausschüttungsrendite des jeweiligen Ausschütters ab.

– Vor der 2018er Steuerreform, die die Vorabpauschale einführte, mussten auch bei Thesaurierern Steuern gezahlt werden und zwar auf „ausschüttungsgleiche Erträge“ die jeweils für jeden ETF einzeln im Bundesanzeiger ausgewiesen wurden und angaben wie viel thesauriert wurde. Die zu berechnen war aber offenbar kompliziert und einige Investmentfonds haben sie gerne runtergerechnet um den Anlegern Steuerstundung zu ermöglichen. Mit der Steuerreform wurde es dann einfacher (wobei, Ansichtssache) und fairer.

– Bei deinen Berechnungen habe ich mich gefragt ob du Folgendes beachtet hast: Vorabpauschale zahlt man nur wenn es in dem jeweiligen Jahr positive Buchwertentwicklung hatte. D.h. fällt der ETF über das Jahr im Wert, dann zahlt man auch kein Vorabpauschale, selbst wenn der Basiszins wieder positiv ist. Auch wenn negative Jahresrendite in den letzten Jahren selten geworden sind zeigt ein Blick auf die Jahresrenditen marktbreiter ETFs der letzten 50 Jahre (etwa https://www.dividendenadel.de/msci-world-renditedreieck/), dass sowas durchschnittlich durchaus in einem Viertel aller Jahre passiert. Das wird dann relevant wenn man sich entscheidet nur durch die Vorabpauschale den Steuerfreibetrag auszunutzen (mal davon abgesehen, dass es aktuell aufgrund des negativen Basiszins eh nicht geht). Praktisch gesehen könnte man in diesen Jahren dann auf Teilverkäufe ausweichen, aber auch das geht nur wenn die ersten Aktienkäufe zum jeweiligen Zeitpunkt eine positive Rendite haben, was ja auch nicht garantiert ist.

Ich selbst bespare aktuell einen Ausschütter, aber überlege stark auf einen Thesaurierer zu wechseln, da mein Freibetrag voll ausgenutzt ist. Mal schauen 🙂

Gruß

Jonathan

Hallo Jonathan,

willkommen auf meinem Blog – und danke für die guten Hinweise!

1) Deinen ersten Punkt habe ich der Einfachheit unterschlagen, da mir kein Fall bekannt ist, wo diese Vorabpauschale bei Ausschüttern mal anfiel. Aber du hast recht: bei hohen Basiszinssätzen bzw. geringen Ausschüttungsrenditen kann diese Vorabpauschale auch bei Ausschüttern anfallen.

2) Wusste ich nicht – danke dir!

3) Klar, es können auf jeden Fall negative Jahre kommen (habe ich auch hier betrachtet: Kaufen im Allzeithoch). Und im Artikel habe ich ja darauf verwiesen, dass in „Verlustjahren“ keine Vorabpauschale anfällt 🙂 Den von dir beschriebenen Anteilsverkauf bei Thesaurierern, zum Ausnutzen des Freibetrags, habe ich auch der Einfachheit unterschlagen. Wie du sagst funktioniert der nämlich nur, wenn man bereits Gewinne angesammelt hat + wenn der Basiszins positiv ist. Daher bin ich eigentlich ein Fan davon, erst den Ausschütter zu besparen um den Freibetrag auszunutzen – denn die Dividenden fließen verlässlich(er) – und es ist einfacher für „Beginner“… 🙂

In meinen Beispiel-Rechnungen als auch in meinem Vergleichs-Rechner zum Download werden nur „stabile“ Renditen berücksichtigt = also keine Verlustjahre. Da könnte man tausende an Szenarien durchrechnen und sich vielleicht auch potenziell verzetteln – ich finde da reichen die simplen Beispiele und meine Matrix, um die Kernmessage zu verstehen und um eben ein Gefühl für die Höhe des eigenen „Optimierungspotenzials“ herauszufinden 🙂

In meinem „Frugalistenrechner“ (simple als auch fortgeschrittene Version) habe ich aber schwankende/negative Renditen als auch die daraus folgende Vorabpauschale von „0€“ berücksichtigt (du kannst sogar wählen aus Zufallsrenditen oder aus historischen Renditen des MSCI World ab dem Jahr 1970) – die „Kombination“-Variante habe ich dort allerdings nicht untergebracht (nur Ausschütter ODER Thesaurierer). Vielleicht willst du damit mal ein wenig herum-rechnen 🙂

Beste Grüße

Clemens

Servus!

Danke für deine Ausführungen.

Was mir aber noch nicht so ganz klar ist:

Wenn ich eine Kombination aus ausschüttend und thesaurierend mache bzw. von ausschüttend auf thesaurierend wechsel und den ausschüttenden ETF ruhen lasse, während der thesauriernede dann bespart wird…dann muss man die Dividende aus dem ausschüttenden dann ja regelmäßig manuell anlegen. Eine automatische Wiederanlage, wie bei manchen Brokern möglich, wird ja dann nicht möglich sein, da der ausschüttende ja nicht weiter aufgefüllt werden soll.

Von Anfang an auf den thesaurierenden zu setzen würde in dem Fall dann einen deutlichen Komfort Vorteil mit sich bringen. Zumal die Maximal möglichen Steuervorteile in der Realität wahrscheinlich nicht in voller Höhe umgesetzt werden können, alleine schon aufgrund von Reibeverlusten.

Viele Grüße

Peter

Hi Peter,

wie du schon sagst, der Ansatz von mir setzt voraus, dass die Dividenden wieder angelegt werden, z.B. als Einmalanlage im Jahr (~800+€, je nach Höhe der Dividenden) oder z.B. eine Sparplananpassung alle 3-6 Monate. Das finde ich vom Aufwand jedoch noch akzeptabel. Die automatische Wiederanlage von einigen Brokern kannst du dabei ja nutzen, bis dein Freibetrag ausgenutzt ist – bei 100€ pro Monat also fast ganze 20 Jahre, wo du nichts tun musst – bei 500€ sind es 6 Jahre, die du nichts tun musst (bis ca. 50K€ Depotvermögen). Wenn der Freibetrag auf 1000€ steigen sollte, hast du hier nochmals einige Jahre Ruhe 🙂

Wer das „einfachste“ Paket mit null Administrationsaufwand will bzw. „faul“/inkonsequent bei der Dividendenreinvestition ist, setzt wohl wirklich rein auf den Thesaurierer. Denn der Verlust durch nicht-wiederangelegte Dividenden ist nach kurzer Zeit höher, als das nicht-genutzte Steuereinsparpotenzial durch ungenutzte Freibeträge.

Je nach Sparplanrate lässt man dann lediglich als „bequemer Anleger“ einige Jahre den Steuerfreibetrag ungenutzt – nach meiner Tabelle beläuft sich da der „maximale Verlust“ durch die Thesaurierer-Wahl auf ca. 4500€ (100€, 40 Jahre). Da hast du also vollkommen recht, das wäre dann die Komfort-Lösung, wo man nicht viel falsch/kaputt machen kann 🙂

(Vorausgesetzt an der Besteuerung der Thesaurierer ändert sich nichts zum Nachteil). Wer etwas mehr im Detail optimieren möchte, setzt auf die Kombi oder verkauft alternativ unterwegs Thesauriereranteile, zur Ausnutzung des Freibetrags.

Am wichtigsten ist aus meiner Sicht, dass man eben nicht die schlechteste Wahl trifft!

Sprich, v.a. bei höheren Sparraten/Anlagehorizonten eben nicht nur auf Ausschütter zu setzen.

Und natürlich, dass man die Dividenden wiederanlegt als auch beständig & langfristig bespart.

Ein letzter Gedanke noch: Ich könnte mir auch vorstellen, dass für einige die Dividenden in der Entsparphase „bequemer“ sind als Einzelverkäufe des Thesaurierers = im Alter wenig Aufwand mit dem Depot, keine Angst beim verkaufen, simple Zusatzrente etc…. Oder aber dass die Dividenden zusätzlich über Jahrzehnte hinweg den ein oder anderen Anleger besser „motivieren“, weiter anzulegen… Da hat ja jeder Anleger eine andere Psyche, einen anderen Lebensentwurf. Ich setze wie gesagt auf die Kombi, den Aufwand der Wiederanlage 1-2 mal im Jahr nehme ich in Kauf, mehr muss ich für ein sehr gutes, vielleicht nicht absolut optimales Ergebnis gar nicht tun 🙂

Viele Grüße

Clemens