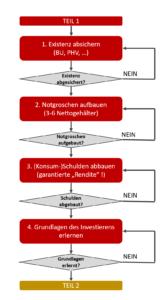

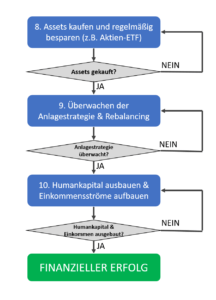

Mit diesen 10 Schritten könnt ihr es mit dem richtigen Biss & etwas Glück sogar schaffen, finanziell frei zu werden und euer eigenes passives Einkommen aufbauen und neben eurem Job Geld verdienen – davon bin ich überzeugt!

Heute möchte ich euch also die letzten Schritte 8 bis 10 dieser 3-teiligen Serie „Finanzen für Anfänger“ zeigen, die Ihr gerade als (Berufs-)Anfänger durcharbeiten solltet, damit ihr finanziell optimal für die Zukunft aufgestellt seid und finanziellen Erfolg habt.

Die Serie Finanzen für Anfänger ist in 3 Beiträge aufgeteilt: Teil 1, Teil 2 und Teil 3. Habt Ihr die Punkte aus Teil 1 & 2 umgesetzt könnt Ihr gerne hier weitermachen!

Legen wir los!

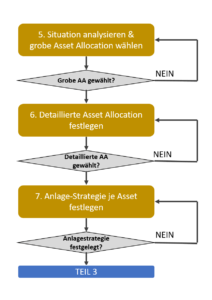

Im letzten Beitrag ging es in Schritt 5-7 darum, deine Anlagestrategie zu definieren. Wenn du deine Anlagestrategie und Vermögensklassen/Assets ausgewählt hast geht es weiter mit Schritt 8!

8. Assets kaufen und regelmäßig besparen (z.B. Aktien-ETF)

Im nächsten Schritt geht es darum, deine zuvor ausgesuchten Assets zu kaufen. Je nach Anlageklasse geht das natürlich anders und du hast verschiedene Optionen, Anbieter und Anlage-Produkte, die du wählen kannst.

- Bei Aktien brauchst du einen Broker und ein Depot , um Einzel-Aktien oder ETFs an einer Börse wie XETRA, Frankfurt, Stuttgart usw. zu kaufen bzw. um einen Sparplan einzurichten (z.B. über das kostenlose Depot bei der DKB* und TradeRepublic*).

- Kryptowährungen kannst du zum Beispiel mit Apps bzw. auch über Börsen wie Coinbase*, Bison oder Kraken kaufen – oder du kannst auch selbst anfangen zu minen (was sich in Deutschland oft nicht lohnt).

- Gold kannst du physisch selbst oder bei deiner Bank kaufen – oder beispielsweise auch an der Börse über deinen Broker indirekt über sogenannte CFD’s.

- Immobilien kannst du natürlich auch selbst kaufen bzw. finanzieren & vermieten. Aber auch hier gibt es sogenannte REITs, mit welchen du dich an Immobilienfonds beteiligst, die an der Börse über deinen Broker gekauft werden können

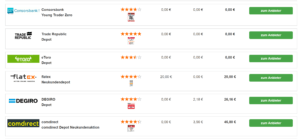

Bleiben wir im Detail beim Beispiel Aktien: Hier gibt es viele Broker & Depots, die verschiedene Aktien und ETFs im Angebot haben und auch unterschiedliche Preismodelle haben. Nicht jede Aktie bzw. nicht jeder ETF ist bei jedem Broker handelbar – Stand heute kann ich zum Beispiel meinen präferierten ETF „Vanguard FTSE All-World“ (A1JX52 und A2PKXG) nicht bei Trade Republic* kaufen.

Auch bieten viele Broker wie TradeRepublic* oder ScalableCapital* nur wenige Börsenplätze an – das heißt, ich kann nicht immer an der Börse mit dem günstigsten Preis kaufen oder mit dem höchsten Preis verkaufen. Ich bin an den Preis einer einzigen Börse gebunden. Stand heute kann ich zum Beispiel bei TradeRepublic* Aktien nur über die LS Exchange kaufen.

Dazu verlangen viele Broker unterschiedliche Gebühren beim Aktien-Kauf und Verkauf. Hier musst du dir basierend auf deiner Strategie den passenden Broker aussuchen, der auch die Aktien und ETFs führt, die du haben möchtest. Tradest du viele Einzelaktien macht ein Broker wie Scalable Capital* oder TradeRepublic* Sinn, da das Kostenmodell gut für Trading ist. Hast du dagegen nur wenige ETF-Sparpläne und hohe Sparsummen macht ein Broker wie z.B. die DKB Sinn, wo jede Sparplanausführung unabhängig von der Höhe gerade mal 1,50€ kostet. Bei dem heutigen Kostendruck nähern sich aber gerade viele Broker vor allem bei ETF-Sparplänen an ein kostenloses Modell an. Das Geld wird hier dann allerdings wieder über Spreads, Kaufdatenanalyse oder andere Wege verdient – ich favorisiere hier wie gesagt die DKB, wo alle meine Sparpläne ablaufen.

Es gibt auch steuerliche Gesichtspunkte, die du bei der Auswahl deiner Aktien, ETFs und Broker berücksichtigen solltest. Hast du zum Beispiel deinen Freibetrag noch nicht ausgeschöpft macht es z.B. bei einer simplen ETF-Strategie Sinn, erst einmal auf ausschüttende ETF zu setzen. Durch die Dividenden nutzt man damit seinen Freibetrag aus. So kann z.B. mit dem Vanguard FTSE All-World A1JX52 eine Summe von ca. 40 000 € angespart werden, bis dieser Freibetrag ausgenutzt ist (2% Dividendenausschüttung pro Jahr von 40 000€ = 800€).

Hast du diese Summe angespart ist vermutlich der Wechsel auf einen thesaurierenden ETF wie z.B. den Vanguard FTSE All-World A2PKXG für die Zukunft die steuerlich attraktivere Variante. Ich sage „vermutlich“ da die zukünftige Gesetzgebung und das zukünftige Zinsniveau uns allen unbekannt ist. Hier solltest du dich nicht zu tief in der Detailoptimierung verlieren – hast du beide Arten von ETFs (thesaurierend und ausschüttend) bist du im Mittel ja ganz gut aufgestellt 🙂 .

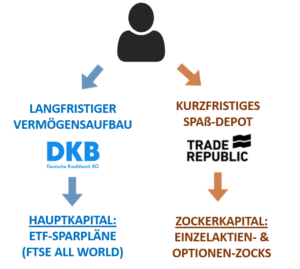

Wenn du eine ETF-Strategie verfolgst solltest du auch noch auf die Kosten deiner ETFs achten. Hier sind vor allem die TER und noch wichtiger die Tracking-Difference TD entscheidend. Dazu finde ich persönlich die Seiten justetf.com und trackingdifferences.com sehr hilfreich. Mit diesem 2 Webseiten kannst du dir die günstigsten Kombinationen aus ETFs und Broker je nach deiner monatlichen Sparsumme kombinieren. In meinem Fall handele ich den Vanguard FTSE All-World (A1JX52 und A2PKXG) beim DKB-Broker als Sparplan sehr günstig für gerade einmal 1,50€ im Monat. Für mein Spaßdepot für kleine Einzelaktientrades nutze ich Traderepublic, dort zahle ich je Trade nur 1€.

Für die anderen Assets gibt es natürlich auch verschiedene Anbieter, Kostenstrukturen, Kriterien, Risiken usw., die du beachten musst. Für Kryptowährungen kannst du wie gesagt unterschiedliche Apps mit verschiedenen Kostenstrukturen wählen – dort kaufst du dann deine Coins. Und du kannst außerdem deine Coins auf einer Cold-Wallet absichern, wenn du das möchtest.

Bei Gold stellt sich die Frage, wo du dein Gold lagern möchtest – Zuhause in einem Safe? Oder bei der kommunalen Bank? Oder kaufts du doch an der Börse bestimmte CFD’s, wodurch du dann Anteile an Gold in einem Zentraldepot hast? Welche Kosten entstehen durch die Lagerung? Und zu welchen Kursen kaufst du das Gold?

Bei Immobilien kannst du selbst Wohnungen oder Häuser kaufen & vermieten mit dem entsprechenden Aufwand, Kapitalbedarf und Risiko. Du solltest dir spezifische Regionen aussuchen, wo du kaufst und viele weitere Kriterien zum Standort aber auch zum Mietklientel und Immobilienzustand beachten. Auch die Kaufnebenkosten sind nicht zu unterschätzen. Oder du kaufst einen REIT an der Börse, der dann wiederum Wohnungen und Häuser aufkauft und vermietet, woran du nur einen Bruchteil besitzt. Aber auch hier musst du dich entscheiden, welchen REIT du kaufst, wie teuer er ist und wo dieser dann in Immobilien investiert (USA, Deutschland, Hongkong usw).

Viele Fragen, ich weiß, aber wichtig ist, dass du dich für das entsprechende Asset über Produkte und Preise informierst, wenn du deine Assets dann kaufst.

9. Überwachen der Anlagestrategie & Rebalancing

Von Zeit zu Zeit solltest du prüfen, ob deine Strategie noch deinen eigenen Ansprüchen genügt. Ist das nicht der Fall, überdenke noch einmal deine Strategie, so wie in Punk 7:

- Vielleicht möchtest du irgendwann doch vom Trading auf Buy&Hold umsteigen, wenn Trading sich nicht gelohnt hat?

- Oder kaufst du doch noch 1-2 Wohnungen, weil du eine Chance lokal in deiner Stadt über Bekannte gefunden hast?

- Vielleicht verringerst du deine Cashquote von 30% auf 20% und kaufst dafür etwas mehr Gold und Bitcoin, weil die Inflation wieder ansteigt?

Gerade wenn man im Leben Kinder bekommt oder ein eigenes Haus kauft sollte man natürlich nochmals seine Verteilung an risikoreichen und risikoarmen Assets als auch die Höhe des Notgroschens überdenken. Wenn man z.B. seine Heizung zu reparieren hat sollte man nicht gleich auf sein Aktiendepot zurückgreifen und Aktien verkaufen müssen. Die Anpassung deiner Strategie solltest du aber wohlüberlegt vornehmen – und nicht aus blindem Aktionismus, weil du irgendwo von einem möglichen Crash oder ähnlichem gehört hast.

Auch ist Rebalancing nicht zu unterschätzen. Wenn sich deine Aktienwerte und auch deine anderen Investments unterschiedlich stark oder schwach entwickeln, dann verschiebt sich deine Asset Allocation:

- z.B. von 70%Aktien&Immobilien + 30%Cash hin zu

- 50%Aktien + 50%Cash

Durch Rebalancing gleichst du diese Entwicklung aus z.B. einmal pro Jahr wieder auf das ursprüngliche Niveau. Im genannten Beispiel kaufst du dann z.B. von deinem Cash Aktien und Immobilien nach. Damit gleichst du die unterschiedliche Performance von Assets und Einzelwerten in deinem Portfolio wieder aus.

Oder du nimmst mit zunehmenden Vermögen noch weitere Assets in deinem Portfolio auf. Wenn du zum Beispiel mit Aktien startest kaufst du vielleicht nach 1-2 Jahren Bitcoin, Gold, eine erste Wohnung oder noch weitere, andere Assets.

10.Humankapital ausbauen & passives Einkommen aufbauen

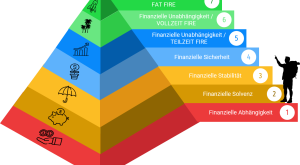

So weit so gut – Wenn du die Schritte 1 bis 8 durchgearbeitet und Schritt 9 verinnerlicht hast, kommst du mit langem Atem dem Ziel von finanzieller Freiheit schon sehr nahe! Wenn du deine Strategien festgelegt und deine Investitionen getätigt hast solltest du meiner Meinung nach versuchen, dich ständig weiterzubilden und damit dein Humankapital auszubauen. Denn dadurch erreichst du die finanzielle Freiheit noch schneller!

Vielleicht testest du ein eigenes Business aus? Oder gibst mit einer erlernten Spezialisierung weiter Vollgas in deinem Beruf? Vielleicht erlernst du eine weitere Sprache oder lernst die Grundlagen des Programmierens? Oder du liest mehrere Bücher pro Jahr zu verschiedenen Businessmöglichkeiten und probierst die Ideen gleich aus?

Durch diese Aktivitäten steigerst du langfristig dein Humankapital und damit vielleicht auch dein Einkommen, wenn du das gelernte in die Tat umsetzt und für andere Menschen Nutzen schaffst. Dafür gibt es heute so viele Möglichkeiten wie noch nie, um Einkommen zu generieren:

- Kursgewinne, Zinsen und Dividenden aus Aktien, P2P, Kryptowährungen oder Crowdlending

- Einkommen aus Werbeeinnahmen von Youtube-Videos, Instagram-Posts, der eigenen Website und ähnlichem

- Affiliate-Beiträge/Provisionen für (gute!) empfohlene Produkte

- Cash flow aus vermieteten Immobilien oder REITs bzw. Gewinne aus geflippten Immobilien

- Einnahmen aus einem Amazon FBA/MBA-Business

- Aufbau eines eigenes Webshops oder Dropshipping Shops

- Vertreiben von digitalen Produkten wie Ebooks, Videokursen, eigenen Büchern

- Eigene Apps, Software oder Tools anbieten

- Eigene Designs oder Fotos anbieten

- Und viele weitere…

Wenn du dazu dann auch noch auf deine Ausgaben achtest und einen größeren Teil deines Einkommens sparst und investierst wird sich dein Vermögen sehr zügig weiter ausbauen. Damit kannst du dich finanziell langfristig sehr gut absichern. Und vielleicht innerhalb weniger Jahre mit etwas Glück auch finanziell frei werden!

So das waren die 10 Schritte „Finanzen für Anfänger“, die aus meiner Sicht für den Start ins Berufsleben bzw. als Anfängerschritte für den Aufbau eurer eigenen Finanzen entscheidend sind! Wo steht ihr gerade bei diesen 10 Schritten?

Ich wünsche euch wie immer viel Erfolg mit eurer Geldanlage und freue mich auf eure Kommentare!

So lege ich an:

Du hast Fragen? Stelle Sie gerne hier, ich antworte dir innerhalb weniger Stunden 🙂